2018年型の投資信託による資産形成~バランス型運用の活用

グローバルに株価上昇トレンドが続く平穏な幕開けとなった2018年だが、足元で米国の長期金利上昇をきっかけに株価が急落。順調な拡大を続けてきた投資信託市場にも影響は及ぶとみられる。昨年の個人型確定拠出年金iDeCo(イデコ)に続き、年初からはつみたてNISA(少額投資非課税制度)がスタートするなど、個人の資産形成に向けた選択肢がフルラインナップで整備された今、改めて投資信託による資産形成について考えてみたい。

投信信託による資産形成というと響きはいいが、有価証券への投資である以上、市場の変動から程度の差はあれ逃れることはできない。振り返れば、2017年はトランプ米大統領の登場で誰もが警戒感を強めた反動もあり、終わってみれば株式のみならずほぼ全ての資産価格が上昇する稀な年となった。2018年も年初時点ではその延長線上での順調な展開を期待する向きが多かったが、足元の動きはこうした楽観に冷や水を浴びせ、波乱への備えが改めて問われている。

安倍政権スタート直後の2012年末を含め日経平均株価は6年連続で前年比上昇したが、これを支えたのは金融危機後のマイナス金利政策に象徴される世界的な金融緩和環境。2018年は既に引き締めに転じた米金融政策を始め、グローバルにインフレや金融政策の動向次第でトレンドが一変する可能性があり、慎重に見極める必要がある。とはいえ、慎重なあまり何もしなければ金利ゼロの状況下で資産形成が一歩も前へ進まない。

そこで、こうしたジレンマを解決する方策として、投資信託の有効な活用法を考えてみたい。

その活用法とは、まずは投資信託を一定のリスク資産への投資機会を保つ手段と位置づけること。2018年も2017年同様に株式などリスク資産価格が上昇トレンドを保つとの見方がなお優勢とみられるなか、投資経験や下落リスクへの考え方に見合ったリスク水準を持つ商品を選び、売買タイミングなど難しい判断を専門家に任せたうえで上昇トレンドへの一定の収益機会を保てばいい。

また、リスクへの備えや保有資産の偏りを補正するために投資信託を活用することもできる。保有資産が収益率の大きく変動する株価や為替などのリスクに左右され易くなっているのであれば、リスク資産や外貨の比率低減を目的にリスク資産比率が低く、為替ヘッジ付きの投資信託を追加購入、あるいは投資対象資産の多い投資信託を購入して分散をさらに進めればいい。

それでは具体的にどのような投資信託を選ぶべきか。

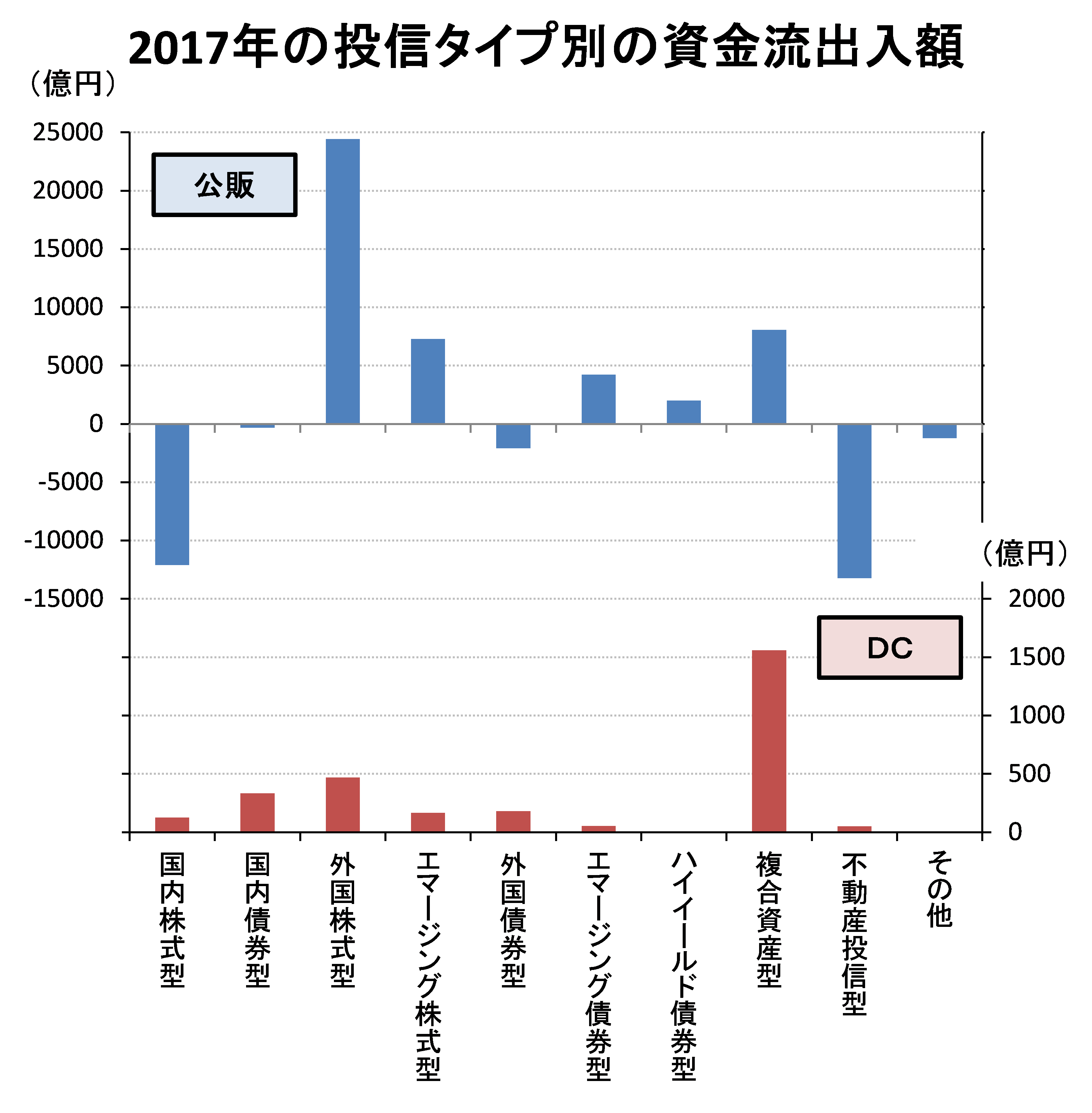

2017年3月に金融庁が顧客本位の業務運営(フィデューシャリー・デューティ)に関する原則を発表して以来、多くの金融機関では同原則を採択し、取組方針を掲げており、顧客は従来以上に低コストで良質な投資信託を選択することが可能となってきた。中でも、中長期の資産形成に相応しいコア商品として位置付けられているのがバランス型投信であり、各社が凌ぎを削っている状況を踏まえれば有力な選択肢となる。iDeCoやつみたてNISAといった税制優遇制度の拡充もあり、共通の受け皿として活用される可能性のあるバランス型投信には今後も着実な資金流入が見込まれ、運用の安定性という点でも安心感がある。

とはいえ、一括りにバランス型投信といっても中身は多種多様。その特徴を掴み、保有資産状況に相応しいバランス型投信を選ぶことが何よりも肝要。以下では、現存するバランス型投信を選ぶ際に確認すべき視点を列挙する。

通常バランス型投信では、資金は国内債券、国内株式、外国債券、外国株式などといった個別の資産毎に運用するマザーファンドに分散して投資される。典型的なパターンは先進国を対象に内・外の株式・債券という4種類の資産クラスに投資される商品であるが、このような伝統4資産を投資対象とするバランス型投信は全体の3割程度。大半の6割超は新興国、不動産投信(REIT)、さらにはそれ以外の資産へと投資対象を拡げている。

投資対象となる資産の増加で期待するのは分散効果(リスク低減)であるが、新興国株式やREITはリスク水準が高く、為替ヘッジを付けない場合など資産全体のリスクがむしろ増加する可能性があるので要注意。

また、商品のタイプについては、2030年や2040年といった償還期限を予め定め、償還に向けて現金比率を高めていくターゲット・デート型は全体の1割程度、機動的に資産配分比率を変動させるアロケーション型は2割弱にとどまっている。大半はリスク性資産への配分比率を一定の範囲内にとどめたり、安定型、成長型といったリスク水準の異なる2~3タイプを用意したバランス型投信であり、好みのリスク水準に応じ選択をすればいい。

さらに、交付目論見書をみれば運用手法をもう少しきめ細かく確認できる。バランス型投信については、資産配分比率を固定するのかという点と、個別資産の運用がアクティブかパッシブかという点は、その組み合わせが運用コストにも直結するだけに注目したい。コスト重視の場合には、市場の2割強を占める固定資産配分とパッシブ運用を組み合わせたバランス型が最適。一方、収益性を重視する場合には固定あるいは変動資産配分と個別資産のアクティブ運用を組み合わせた6割を占めるバランス型から選択すればいい。但し、そのうち過半を占める資産配分が変動するタイプはリスク水準が相対的に高い可能性がある。

昨年はバランス型投信でも相場下落時に現金比率を大幅に高めたり、一定の条件下で早期償還するリスク限定型のファンドも注目を集めた。バランス型投信の多様化は一段と進んでおり、その積極活用を考える価値は十分にあると考えている。

【著者】澤井 亮

三菱アセット・ブレインズ 執行役員(アナリストユニット担当)

民間シンクタンク勤務を経て、

配信元:三菱アセット・ブレインズ

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト