投資信託ランキング

ランキングトップ気になるファンドをまとめて比較

ファンド比較資産運用シミュレーション

資産運用シミュレーション運用スタイルから探す

運用スタイルから探すトップ| 運用スタイル | 平均リターン | シャープレシオ (運用効率) |

標準偏差 (リスク) |

説明 |

|---|---|---|---|---|

|

中小型株投資(国内)

74銘柄

|

27.34%

|

2.3 | 12.05 |

中小型株の中から銘柄を選定し、ファンドを運用します。一般的に、大型株よりも上昇余地が大きいと考えられています。 |

|

海外株式インデックス

239銘柄

|

19.07%

|

1.15 | 16.07 |

海外の株価指数に連動することを目指すファンドです。販売手数料や信託報酬は概ね低く設定されています。海外の株式を含むポートフォリオを組むのにも適しています。 |

|

配当重視

165銘柄

|

24.5%

|

2.45 | 10.34 |

高配当銘柄に投資するファンド。高配当=好業績として投資対象を捉えるファンドになります。 |

|

ブルベア

43銘柄

|

25.49%

|

0.5 | 36.87 |

先物やオプションなどを利用して、基準となる指数の値動きを大幅に上回る投資成果を目指すファンド。ブルファンドは相場上昇時、ベアファンドは相場下落時に大きな収益獲得を目指します。 |

|

ESG投資

55銘柄

|

25.44%

|

1.66 | 15.03 |

ESGとは、環境(Environment)、社会(Social)、ガバナンス(Governance)の頭文字を取ったものです。社会や環境を意識した投資は、同時に財務リターンも高く、また投資リスクが小さいという考え方に基づき、運用されています。 |

投資信託記事

投資信託に関するQ&A

預金と違い元本は保証されませんが、世界中の様々な国や地域の資産(株や債券等)に投資ができる便利な金融商品です。

また、投資信託を活用すれば、海外取引所に上場する株式の購入に際し、現地の証券口座を開設する必要もありません。

世界の様々な地域の企業の株式にバランスよく投資できるほか、プロの投資家が運用する特殊な債券などを一つの投資信託でまとめて運用ができる商品もあります。

購入方法は一括購入のほか、定時定額での積立投資も可能です。

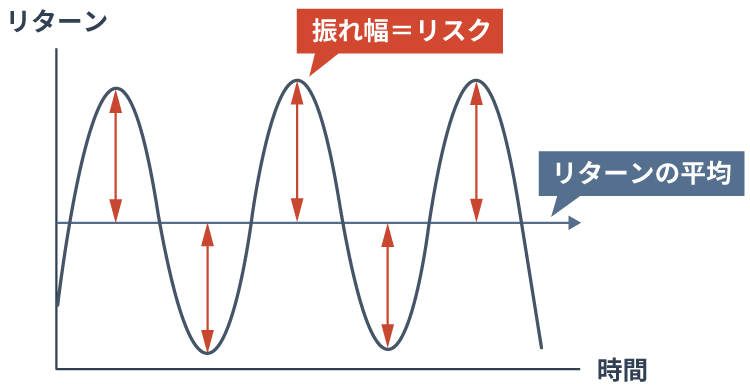

リスクとは、リターンの平均(期待収益率)に対する上げ下げの振れ幅(価格変動率)です。投資信託の値段で

ある基準価額の変動が起きる要因には様々な種類があります。また、リスクが高ければその分リターンも求める

ことができます。

主な要因

・組み入れられている株や債券の価格変動

・海外に投資する際の為替変動

・

企業や国がルールに沿ってお金を返せなくなり信用

が落ちる事によって発生する価格変動

・債券価格に影響を与える金利変動

・投資先の国の政治情勢

などがあります。

株式を組み入れた投資信託は、大きなリターンが期待できる反面、資産の増減は非常に大きくなります。

これに対して価格変動の小さい債券等を加えることで、リスクを抑えた資産運用が可能になります。

投資信託は、株や債券の組み合わせによるリスク分散も専門家に委ねることができます。

2021年8月現在、所得税15%・復興特別所得税0.315%・住民税5%の合計で20.315%となります。

復興特別所得税は2023年まで復興財源確保法により定められたものです。

・前後まで様々なケースがあり、料率は購入先の銀行や証券会社によっても異なります。なお、この手数料は全て販売会社の収益になります。

・保有期間に応じてかかる信託報酬は購入先にかかわらず、その料率は同じです。また、信託報酬は投資信託のメーカーである委託会社(運用会社)と販売会社で割り振られます。長期投資を前提にすると、信託報酬は大きな負担になる可能性があるため注意が必要です。

・売却時に発生する可能性がある信託財産留保額は、運用を担う委託会社(運用会社)等の収益ではなく、保有する投資信託の維持費に充てられます。売却が頻繁に発生する投資信託は換金にコストが必要であり、継続保有する投資家にその負担を課さないようにするための費用です。

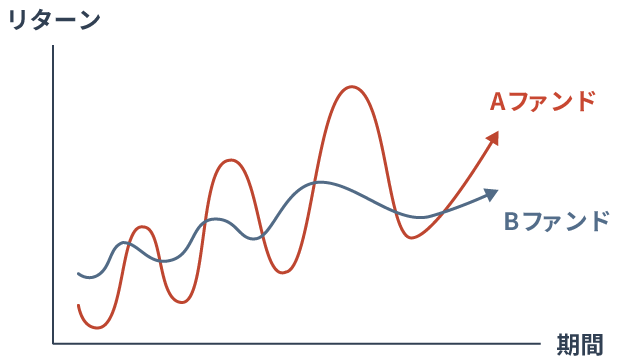

一見すると基準価額が大きく上昇している方が有利に思えるかもしれませんが、長期投資という観点では注意が必要です。

リターン(期待収益率)の高いものと比較的低いものを長期にわたって比較してみましょう。この振れ幅は期間に伴って大きくなることから、資産形成においては、リスク(価格変動率)を抑えた長期投資が重要であることがわかります。

・資産分散:株や債券など値動きの特性が違う投資信託を組み合わせる

投資信託初心者

STEP1

投資信託とはそもそも何?

投資信託をはじめる前に、まずは投資信託についての基礎知識を身につけることが大切です。他の商品との違いや種類、自分に合った商品は何か?など、初心者向けに分かりやすく解説します。

STEP2

資産形成を考えよう!

実際に投資信託を購入する前に、資産形成について考えてみましょう。目的や、投資の方針など、目標を立てる事で効果的な運用ができるようになります。

STEP3

投資信託の購入方法について

投資信託についての知識や、目標が立てられたら、いよいよ投資信託を購入してみましょう。ここでは金融機関や銘柄の選び方、具体的な購入方法についてご紹介します。

最近見た銘柄

投資信託ランキング

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト