平成最後の年、あえて昭和生まれのファンドに注目してみる!

いよいよ平成最後の年となりました。

年末のテレビを見ていると「平成の30年間」を振り返る内容の番組が多く見受けられました。そこで、投資信託の「平成の30年間」を振り返ってみたいと思います。

【平成30年間を振り返る・・・】

投資信託の平成期は、業界あげて個人投資家への浸透を図った30年間といえるでしょう。

平成前半は規制緩和により運用会社と販売窓口、そして商品の多様化が大幅に進みました。後半には、NISAなど個人の資産形成を政策面で後押しする制度が、相次いで導入されています。しかしながら、資産形成の手段として投資信託が十分浸透しているとは、言い難い状況にあり、次の時代へ課題を持ち越す形になりそうです。

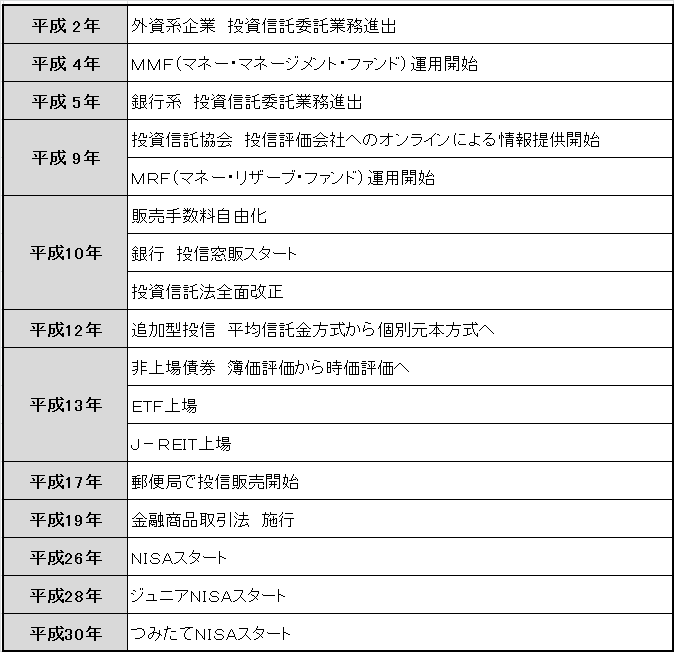

投資信託 平成の主な出来事

投資信託が資産形成の手段として浸透しなかった要因の一つとして、ホームマーケットである国内金融市場の低迷を挙げることができるでしょう。米国を代表とする海外株式市場は、平成期前半のロシア危機や後半のリーマンショック等、世界的な金融危機に見舞われたものの、その後は回復しています。

一方、日本の株式市場はバブル経済の崩壊後、下落基調にあります。戦後最長の景気局面が射程に入ったといわれる現時点でも平成元年のピーク時には程遠い水準です。

債券運用に目を転じると、平成前半は金利低下が運用成績の向上に寄与しましたが、後半は恒常的な超低金利から日銀のマイナス金利政策導入に至り、極端な運用難に陥っています。平成4年に、鳴り物入りで導入されたMMFもすべて償還されました。

【投資信託苦難の30年間を生き抜いたファンド】

平成の30年間は、国内資産による運用はまさに苦難の時代でしたが、平成最後の年にあたり、あえて苦難の時代を生き抜いたファンドに注目してみたいと思います。平成30年間を生き抜く・・・つまり昭和の時代に設定され運用を開始したファンドです。

NTTデータ エービックのファンドモニター中分類で、国内株式アクティブ型に属する昭和生まれのファンドは以下の5ファンドです。

|

ファンド名 |

投信会社 | 設定年月日 |

基準 価額 |

当初元本 |

| キャピタルオープン |

日興アセットマネジメント |

1979/1/11(昭和54年) | 9,238円 | 1口=10,000円 |

|

株式オープン |

三菱UFJ国際投信 | 1983/4/19(昭和58年) | 8,650円 | 1口=10,000円 |

| 三菱UFJ国際投信 | 1983/5/24(昭和58年) | 9,700円 | 1口=10,000円 | |

| 大和証券投資信託委託 | 1961/12/2(昭和36年) | 810円 | 1口= 1,000円 | |

| アセットマネジメントOne | 1976/9/17(昭和51年) | 1,290円 | 1口= 1円 |

*基準価額は、2019年1月11日現在 (MHAM株式オープンの基準価額は、1,000口当たり)

【昭和生まれのファンドのパフォーマンス】

昭和生まれのファンドの特徴は、ファンド名称の短さ・・・まだファンド本数が少なかったので、シンプルな名前でも良かったんですね。

気になる運用パフォーマンスはどうでしょう?

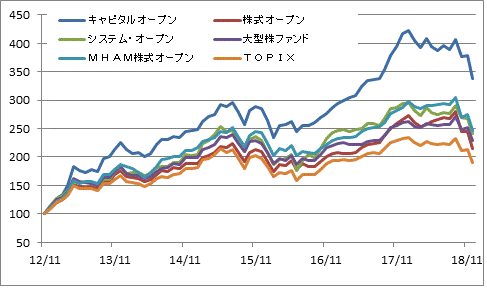

まず、現在の景気回復局面のスタートにあたる平成24年11月末(2012年11月末)を100にして指数化したのがグラフ①です。

グラフ① 平成24年11月末を100にして指数化

今回の上昇局面では、各ファンドとも株式市場全体を上回るパフォーマンスを残しています。設定当時に想定していた投資環境は、大きく変わっているかもしれませんが、十分に上昇相場に対応したようです。ファンドの名前だけでなく、運用方針等もシンプルで、投資環境の変化に対応し易いのが昭和生まれのファンドの特徴といえそうです。

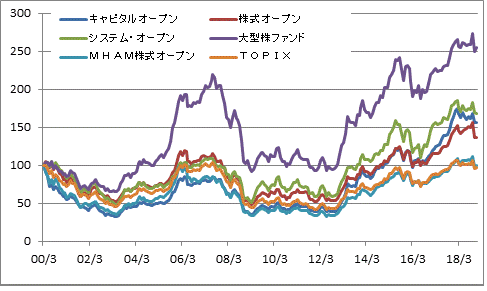

上昇局面だけでなく、ITバブルの崩壊やリーマンショック後の下落時も含めるとどうでしょう。

グラフ② 平成12年3月末を100にして指数化

基準にしたのは、追加型投信が平均信託金方式から個別元本方式に変更となった平成12年3月末(2000年3月末)です。

ITバブル崩壊の影響が少なかったファンドのパフォーマンスが目立ちますが、市場全体より下げの大きかったファンドが、その後は市場全体をキャッチアップしている点にも注目しておきたいところです。

さらに遡ってみましょう。

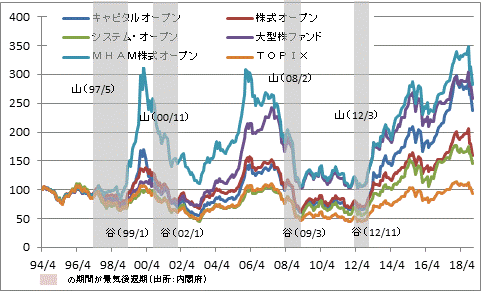

平成6年4月末(1994年4月末)を基準にしたのがグラフ③です。

昭和生まれのファンドですので、平成期の景気循環を何度も経験しています。

グラフ③ 平成6年4月末を100にして指数化

景気拡大期と後退期の景気循環と合わせてみると、株式市場は経済を移す鏡、株価は景気の先行指数であることがよく分かります。

昭和生まれのファンドは、一時的に指数を下回る時期があるものの、いずれのファンドも、市場全体を大きくオーバーパフォームしています。

また、運用期間の長いファンドの運用経過と景気動向を重ね合わせて確認することで、各ファンドの特性も見えてきます。

【資産形成には運用経過・成績(トラックレコード)を参考にして投資信託を選ぶ】

資産形成を目的とするなら、投資期間は長期に及びます。その間、何度かの景気後退局面(株式市場の調整局面)があると考えるべきです。株式市場の将来を的確に予想することは困難ですが、景気循環に応じて、上昇局面と調整局面が繰り返すことになることは想定できます。従って、資産形成には、株式市場全体が上昇と調整を繰り返す間に、市場全体を上回っていくファンドを長期保有することが有効となるでしょう。投資するファンドを選ぶには、ファンドの長期間の運用経過と成績(ファンドのトラックレコード)が重要な手がかりとなります。

今回は、昭和時代に設定されたファンドに絞ってみてきましたが、それ以降に設定されたファンドでも景気の山と谷を何度か経験したファンドであれば同様です。

配信元:NTTデータ エービック

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | 大型株ファンド | 大 和 |

★

★

★

★

★

|

| 2 | キャピタルオープン | アモーヴァ |

★

★

★

|

| 3 | MHAM株式オープン | AM-One |

★

★

★

|

| 4 | システム・オープン | 三菱UFJAM |

★

★

|

このコラムの著者

NTTデータエービック (エヌティーティーデータエービック)

投資信託の評価機関として蓄積した各種データをもとに、みんかぶ投信のニュースやレポート、コラムを執筆しています。また、投信会社を訪問し、話題の投資信託等のインタビュー記事など投資に役立つコンテンツを提供しています。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト