100円で資産運用⁉本音の投資信託⑲「つみたてNISA」のタテヨコナナメ(2)

前回から、『「つみたてNISA」のタテヨコナナメ』と題して、「つみたてNISA」のいろいろな側面を本音で説明していくことにした。

今回は第二回目だが、まずは「つみたてNISA」の対象となる投資信託の要件を確認してみよう。

以下がその要件だ。

① 信託契約期間が無期限又は20年以上であること

② 分配頻度が毎月でないこと

③ ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

④ 告示で定める要件を満たしていること

前回は①を説明したので、今回は要件の②を確認していく。

② 分配頻度が毎月でないこと

これはいわゆる「毎月分配型」のファンドはダメ、対象外ですよ、ということである。

「毎月分配型」ファンドをご存知の方は多いと思うが、そのファンドは「つみたてNISA」の対象外ということになるのだ。

「毎月分配型」ファンドといえば、公募投資信託の中で、最大の純資産規模を長年続けていた、通称「グロソブ」こと「グローバル・ソブリン・オープン(毎月決算型)」(設定・運用は三菱UFJ国際投信)が代表格であるが、その名の通り、毎月、収益分配金を支払うことを最大の特徴としている投資信託のことである。

この「毎月分配型」ファンドについては、最近ネガティブな意見を見聞きすることが多い。

以前は、一世を風靡していた、この「毎月分配型」ファンドに対する風向きは、いつごろから変わったのだろうか。

少し堅苦しい話になるが、実は2010年11月に、金融庁の「平成22年事務年度金融商品取引業者等向け監督方針」というものが改訂された際、「4.顧客保護と利用者利便の向上(2)勧誘・説明態勢等」のところに、ある一文が加えられてから、「毎月分配型」ファンドへの風当たりが強まっていったのではないか、と思っている。

この「監督方針」とは、金融庁が銀行や証券会社など投資信託の販売を行う金融機関を含めた金融商品取引業者を、監督官庁として監督する際の方針を示しているものだ。

2010年11月、この「監督方針」の中に次の文章が加えられ。

「②とりわけ、(ⅰ)新興国の株式・債券と対象としたファンドや通貨選択型ファンド、毎月分配型ファンドなどの投資信託の販売に当たって、各々の商品特性・リスク特性に応じた適切な説明が行われているか、(ⅱ)投資信託の販売や解約に際し、損益や販売・解約に当たっての手数料、信託報酬をはじめとする費用等、顧客の投資判断に影響を及ぼす重要な事項について適切な説明が行われているか、等について重点的に検証する。」(下線部は筆者)

元々この「監督方針」では、勧誘・説明態勢等に関して、顧客目線に立った営業の徹底(のちのフィデュ―シャリー・デューティ―)を掲げていたのだが、あえて、年度途中に改訂してまで、「毎月分配型」ファンドなどの販売にあたっての説明が適切か、重点的に検証するとしたのである。

これは明らかに、「毎月分配型ファンド」や「通貨選択型ファンド」などの販売時の説明が適切に行われているか、これから特に注目して検証していきますよ、という表明といえるだろう。

そして、2018年に始まった「つみたてNISA」においては、スタート当初から、「毎月分配型ファンド」が除外されることになったのである。

それでは、なぜ「毎月分配型ファンド」は、「つみたてNISA」の対象から外されたのだろうか。

そのヒントは、金融庁の「つみたてNISA早わかりガイドブック」にある。

「つみたてNISA早わかりガイドブック」には、「Lesson6 分配金の影響について学ぼう!」で、次のように書かれている。

「分配金を受取らずに運用を継続すると、運用で得られた利益が更に運用されることにより、利益が増幅していく効果(複利効果)が期待できます。複利効果は投資期間が長いほど大きくなります。」

毎月ファンドから分配金を払い出す「毎月分配型」ファンドは、つまり、この複利効果を実現しにくい、ということになるだろう。

ただし、運用による複利効果は必ず得られるというものではない、という点には注意が必要だ。

金融庁も、この「ガイドブック」の複利効果の説明のすぐ下に、「毎月分配型ではない商品が対象です。」と書き、その下に、「運用益はプラスとマイナスを繰り返す場合もあります。このような場合においては、複利効果を得られる場合もあれば、得られない場合もあります。」(下線部は筆者)と注意書きをしている。

つまり、運用益がプラスになったりマイナスになったりする投資信託においては、分配の有無に関わらず、その複利効果は、預貯金と違って確実なものではないということを言っているのだ。

話は少しそれるが、分配金の受け取り方には、通常2つのパターンがある。分配金を実際に受け取る場合と、分配金は受け取らずに同じファンドに再投資する場合である。

このうち、再投資する場合に確実なことは、再投資分だけ保有口数が増えるということである。

通常、分配金には課税されるので、その税金分だけ再投資の効果は減ることになるが、つみたてNISAの場合は分配金非課税であり、分配金全額が再投資に回される。つまり、分配をしない場合と効果は同じはずだ。

ではなぜ、「毎月分配型」ファンドだけが対象外となったのだろう。

投資信託の分配方針は、年1回の分配が基本であるが、最近は、年に2回や年に6回の分配を行うファンドも登場している。

また、分配方針では年1回の分配を謳っていても、実際には運用開始後、一度も分配を行っていないファンドも見られる。

そういう中で、毎月分配型ファンドだけが「つみたてNISA」から除外された理由ははっきりしない。

再び少しお堅い話になるが、「つみたてNISA」は、金融庁の「平成29年度税制改正要望事項」で「積立NISAの創設」として要望された。この「要望事項」の中で「非毎月分配型ファンド」が例示されていた。

そして、平成28年12月に発表された与党の「平成29年度税制改正大綱」では、「収益の分配は、原則として信託の計算期間ごとに行うこととされており、かつ、月ごとに行うこととされていないこと。」という要件が記載されている。

これがそのまま閣議決定され、平成30年1月にスタートする「つみたてNISA」の対象となる投資信託の要件になったのである。

「毎月分配型」ファンドだけが対象外とされた理由は、明示されていないが、個人的には次のように推測している。

その一つは、年間40万円の投資限度額には分配金の再投資分も含まれるのだが、その限度額をできるだけ有効活用するために、年間12回分配を行う「毎月分配型」を対象外としたのではないか、ということである。

しかし、年6回分配型のファンドは対象外ではないことを考えると、根拠とするにはやや希薄な気もする。

そもそも個人的には、年一回の分配を原則とする投資信託を対象としている非課税制度なのだから、分配金の再投資分は、年間の投資限度額にカウントしないようにするべきではないか、と思っている。

もう一つの理由は、「毎月分配型」ファンドの多くが、他社の「毎月分配型」ファンドの分配利回りを意識するあまり、ファンドの身の丈にあった分配水準にとどまらず、元本の払戻(「元本払戻金(特別分配金)」)まで行うようになっていたこと、ではないかと推測している。

ここで、「元本払戻金(特別分配金)」について、少し説明しておこう。

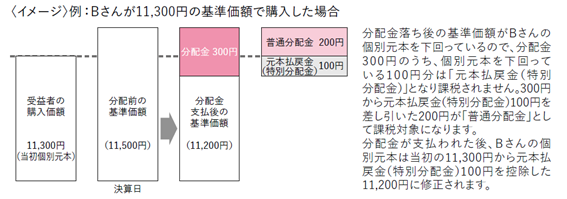

下の図は、「ひふみプラス」の投資信託説明書(交付目論見書)から抜粋したものである。

このように、分配金を支払ったあとの基準価額が、自らの購入価額を下回ってしまう場合は、受け取った分配金の一部は、自分が最初に投資した金額の一部払い戻しになる、ということである。

それは元本の払戻にあたり、「元本払戻金(特別分配金)」と呼ばれるのである。

ちなみに、自分が投資した金額の払戻なので、当然のことであるが、「元本払戻金(特別分配金)」は非課税である。

つまり、せっかく積立投資によって資産を殖やそうとしているのに、積み立てた元本の払戻を受けるようでは、「つみたてNISA」本来の趣旨から離れてしまうと考えられる。

いずれにしろ、「毎月分配型」ファンドは、「毎月分配」という点で「つみたてNISA」の基本的な要件を満たしていない、ということになった。

「毎月分配型」ファンドに対する風当たりはいまだに強いものがあるが、この「つみたてNISA」においても例外ではないということである。

次の要件③は、次回以降に説明することとする。

【著者紹介】

大地 恒一郎(おおち こういちろう) (コラムネーム「土ノ江健人」)

株式会社アセットデザインラボ 代表

1979年 慶應義塾大学卒業

1979年 電源開発株式会社 入社

1986年 日本DEC株式会社 入社

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

(31年間の在職中 2002年~2005年執行役員、その他、商品企画部長、 マーケティング部長、人事総務部長、監査部長などを歴任)主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

<資格> AFP、2級FP技能士、証券アナリスト(CMA)、証券外務員、1級DCプランナー、企業年金管理士、住宅ローンアドバイザー、賃貸不動産経営管理士、土地活用プランナー、マンション投資アナリスト 等

【関連記事】

❑100円で資産運用⁉本音の投資信託⑱ 「つみたてNISA」のタテヨコナナメ(1)

配信元:NTTデータエービック

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | グローバル・ソブリン・オープン(毎月決算型) | 三菱UFJAM |

★

★

★

|

| 2 | ひふみプラス | レオス |

★

★

|

このコラムの著者

大地 恒一郎 (オオチ コウイチロウ)

株式会社アセットデザインラボ 代表

1979年 電源開発株式会社(Jパワー)入社

1986年 外資系ITメーカーを経て

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

31年超の在職中 2002年~2005年執行役員、その他、商品企画部長、マーケティング部長、人事総務部長、監査部長などを歴任)

主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケ ティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト