100円で資産運用⁉本音の投資信託㉑ 「つみたてNISA」のタテヨコナナメ(4)

今回から、「つみたてNISA」の対象ファンドとして指定されるための、3つのカテゴリーの要件を見ていくことにする。

言い換えれば、「つみたてNISA」対象ファンドの基準ともいえる。

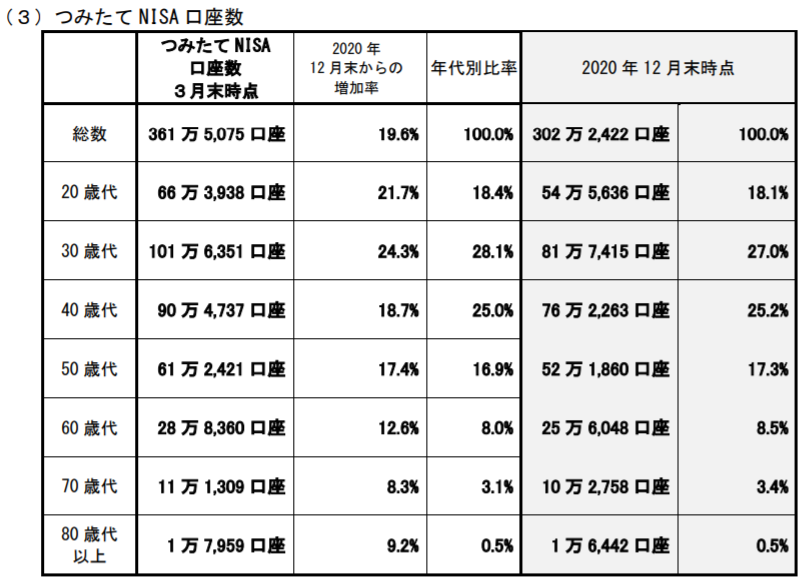

■20代30代の口座開設が急増中

その前に、7月16日に金融庁が公表した「NISA・ジュニアNISA口座の利用状況調査」の結果について、みておきたい。これは、令和3年3月末の数字である。

この結果を昨年3月末比でみると、20歳代の口座数は約93%増、つまり、1年でほぼ2倍となっていた。

そして、30歳代の口座数は約77%増で、年代別では初めて100万口座を突破し、101万口座となった。

また「つみたてNISA」口座に占める20代30代の割合は46.5%となっていて、ほぼ半数と言ってもいいだろう。

40歳代も含めた割合は、71.5%となり7割以上である。では、その他の世代はというと、実は70歳代以上も26%増となっているのだ。今まさに、世代に関係なく、「つみたてNISA」に関心が高まっているといえるだろう。

■「つみたてNISA」対象ファンドの多くはインデックスファンド

ではまず、「つみたてNISA」の3つのカテゴリーとは、何か。

それは以下の通りである。

①「指定インデックス投資信託」:「指定するインデックスに連動する一定の投資信託」

②「指定インデックス投資信託以外の投資信託」:「マーケットから継続的に選択・支持されている一定の投資信託」

③「ETF」:「指定されたインデックスに連動する一定のETF」

2021年6月18日現在、「つみたてNISA」の対象ファンドは、全部で199本ある。

この数を多いと感じる人が多いかもしれない。

しかし、2021年6月末の「契約型公募投資信託」のファンド本数は、5,891本(投資信託協会HPの統計資料より)なので、「つみたてNISA」の対象ファンドの数は、およそ1/30に絞り込まれていることになる。

そして、この199本の内訳をみると、①「指定インデックス投資信託」が173本、②「指定インデックス投資信託以外の投資信託」が19本、③「ETF」が7本となっている。

お分かりいただけるだろうか。

現在、「つみたてNISA」では、①「指定インデックス投資信託」が86%以上を占めていることになる。そして、インデックス投資信託は、実は①だけにとどまらない。

その一つは、③の「ETF」、上場投資信託である。

現在、国内の「ETF」は、指数連動型、つまりインデックス連動型しか認められていない。ということは、③の「ETF」もインデックス投資信託の一つと言えるだろう。

そして見落としがちだが、インデックス投資信託は、②の「指定インデックス投資信託以外の投資信託」にも含まれているのだ。

このカテゴリー②は、アクティブ型投資信託と思われがちだ。しかし、それだけではないのである。

というのは、「指定」ではない、つまり「指定インデックス」以外のインデックスに連動する投資信託というものが、実は②に含まれているのである。

現在、②の「指定インデックス投資信託以外の投資信託」に含まれるインデックス投資信託は、筆者の確認したところ、6ファンドあった。

どのようなインデックスかというと、例えば、「Dow Jones Industrial Average」、いわゆる「ダウ工業株30種平均」だ。一般に「ニューヨーク・ダウ」とか、「ダウ30」と呼ばれているが、米国を代表する株価指標の一つである。しかし、これは「指定インデックス」とはなっていない。

そのため、このインデックスに連動するファンドは、②のカテゴリーに分類されることになる。

また、②のインデックス投資信託の中には、投資信託の区分方法の一つである「資産複合型」に該当するものが含まれている。いわゆる「バランス型」と呼ばれる投資信託だ。

「バランス型」ファンドは、国内外の株式や債券、不動産投資信託(REIT)など複数の資産を組入れる投資信託である。

そのうち、それら各資産の指数(インデックス)に連動するものを組み合わせたファンドが、インデックス型のバランスファンドということになる。

①の「指定インデックス投資信託」には、この「資産複合型」のインデックス型投資信託が多く含まれているのだが、では、②のカテゴリーに分類されるファンドは、どのようなものなのだろうか。

まず一つは、「指定インデックス」以外のインデックスに連動する資産が含まれている場合である。

そして、もう一つのケースは、組入れている資産の配分比率を、機動的に変更したり、モデルによって決定したりする場合、と考えらえる。これらの理由から、②に含められているのではないか、と推測している。

その端的な例が、②に含まれている「世界経済インデックスファンド」(以下、「ファンド」)というファンドである。

実は、①にも同じ運用会社の「世界経済インデックス・オープン」(以下「オープン」)というファンドが指定されている。ファンド名もとても似ているファンドだ。

この両ファンドにはどのような違いがあるのか。

投資信託説明書(交付目論見書)を見る限り、運用管理費用(信託報酬)は同じであり、ファンドの目的・特色も、ほぼ同じであった。

異なる部分は、各資産の基本組入比率の内訳と、この基本組入比率の調整に関する説明だけであった。

①の「オープン」の方は、「年1回地域別構成比の見直しを行います。」とあり、②の「ファンド」の方は、「原則年1回の見直しを行う場合がある」としながら、「地域別の基本組入比率は市場動向等を勘案して調整を行うことがあります。」とある。

投資家には、やや分かりづらい部分ではあるが、①と②に分けられた理由は、このように、その時々の「市場動向等を勘案して調整を行う」という部分が考慮されたものではないか、と考えている。

■指定インデックス投資信託の要件

では、本筋に戻って、①の「指定インデックス投資信託」の要件を見ていこう。

この要件は、前回説明した平成29年3月31日付の「内閣府告示第五百四十号」に定められているが、少々分かりづらいので、ここでは平成29年6月の金融庁の資料を参考にして、説明する。

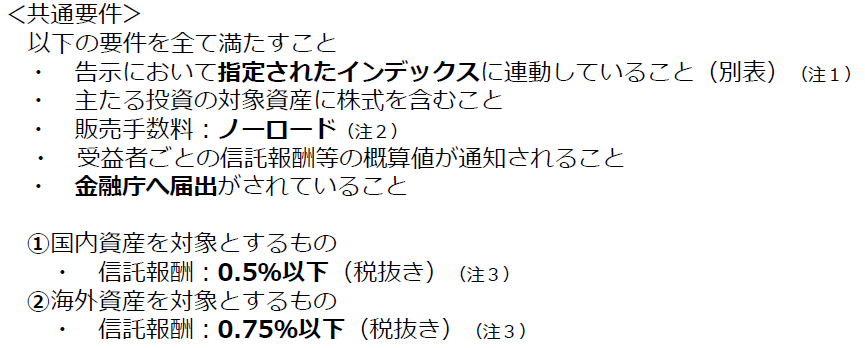

それによれば、前回まで説明してきた全てのファンドに適用される共通要件に加えて、①の「指定インデックス投資信託」向けには、次のような要件が定められている。

(金融庁資料より抜粋)

ひとつずつ見ていこう。

まず、「告示において指定されたインデックスに連動していること」だ。

ここでいう「指定されたインデックス」とは、(注1)で「マーケット全体の動きに連動する主要なインデックス」と説明されている。

この「マーケット全体」がどの程度の規模を示すものかは、明確ではない。

ただ、日本の「日経平均株価」、いわゆる「日経225」は「指定インデックス」に指定されていて、先ほどみた米国の「Dow Jones Industrial Average」、「ダウ30」は「指定インデックス」とはされていない。

「日経平均株価」に含まれる企業の数は、225社であり、東証1部上場会社2,190社(2021年6月30日現在)の約1/10である。この「日経平均株価」は、日本の代表的な株価指標として認知度も高く、マーケット全体の動きを示すものとして、指定されているのだろう。

それに対し、「ダウ工業株30種平均」の構成銘柄には、ニューヨーク証券取引所(NYSE)上場企業だけではなく、NASDAQ上場企業も含まれている。NYSEとNASDAQを合わせた上場会社数全体でいうと、5,000社を超える規模になる。

「ダウ工業株30種平均」は、そのうちの30社で構成されている。

つまり、全体の約1/200と、かなり絞り込んだ数といえるだろう。そのため、米国の代表的な株価指標ではあるものの、米国の株式マーケット全体の動きを示すインデックスとは認められなかった、ということなのだろう。

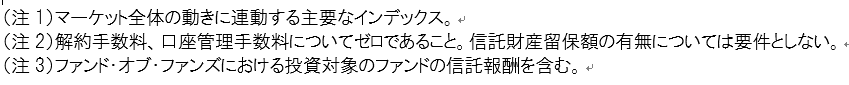

参考までに、以下に金融庁の指定している指数の一覧を載せておく。ご覧のように、株式だけではなく、債券や不動産投信(REIT)の指数も含まれている。

(2017年の金融庁資料より抜粋…現在では、指数の名称が変わっているものもある)

次の要件は、「主たる投資の対象資産に株式を含むこと」だ。

これはどういうことか、というと、上記の表に掲載されているインデックスに連動する投資信託であっても、債券や不動産投信のインデックスに連動する投資信託は、それ単独では「つみたてNISA」の対象とはならず、必ず、株式のインデックスに連動する投資信託と組合せたファンドにする必要がある、ということである。

逆に、株式のインデックスに連動する投資信託の場合は、単独でも「つみたてNISA」の対象ファンドとなることができる。

ただし、上記の表で分かるように、先進国の株価指数のうち4つの指数と、新興国の株価指数のうち1つの指数は、単独では「つみたてNISA」の対象とはならず、他の指数と組み合わせる必要がある、とされている。

この「株式を含むこと」という基準が要件とされた理由は、おそらく次の通りだろう。

「つみたてNISA」創設のきっかけは、金融庁の「長期・積立・分散投資に資する投資信託に関するワーキング・グループ」による議論である。そのワーキング・グループの報告書(2017年3月30日公表)に、次のような部分がある。

「2.積立NISAの対象となる投資信託の基準について」のところで、「預金しか保有していない顧客に対しては、株式主体の投資信託の保有を通じてアセットクラスの分散が可能になることを説明するなど、顧客の金融資産全体のポートフォリオを最適化する観点から、的確な説明を行うことが求められる。」とあり、「定額積立投資を長期的に継続することの意義」を伝え、顧客本位の業務運営(フィデュ―シャリー・デューティー)の徹底を金融機関には求めている。(太字は筆者)

現在、日本全体で考えると、家計の金融資産は極端に現預金に偏っている。その割合は50%を超えている。

一方、投資信託の割合は長年4~5%程度にとどまっている。株式を含めても20%に満たない状況だ。

過去20年、英米の家計の金融資産の伸びに比べ、日本の伸びが著しく劣っていた理由は、それら株式・投資信託などの割合が低いことにあることは明白である。

つまり、今後日本の家計の資産形成を進めていくためには、「株式主体の投資信託」の保有を促していく必要があると判断したということだろう。

ただ、やみくもにそれを推し進めても、不具合が生じる怖れがあるので、金融機関にはフィデュ―シャリー・デューティーの徹底を求めるとともに、投資家にも「つみたてNISA」という器によって、定額の積立投資の長期継続の意義を伝えようとしたのだ、と考えられる。

現時点では、冒頭で紹介した「NISA・ジュニアNISA口座の利用状況調査」でお分かりいただけるように、ある程度、このワーキング・グループが意図した方向に向かっているようだ。

ということは、投資信託はもっと、国民にとって分かりやすいものに脱皮していく必要があるのではないだろうか。

次回は、引続き、「指定インデックス投資信託の要件」を説明していく。

信託報酬やその他のコストは、投資信託にとって大事なポイントの一つである。投資家にとっても、運用のパフォーマンス同様、とても気になる部分だろう。

しかし、その信託報酬やその他のコストが、一昔前と違って、今や複雑怪奇、魑魅魍魎なものとなり、投資家にとって、極めて分かりづらい構造になっているのではないか、と個人的には考えている。その辺りを解説していきたい。

大地 恒一郎(おおち こういちろう) (コラムネーム「土ノ江健人」)

株式会社アセットデザインラボ 代表

1979年 慶應義塾大学卒業

1979年 電源開発株式会社 入社

1986年 日本DEC株式会社 入社

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

(31年間の在職中 2002年~2005年執行役員、その他、商品企画部長、 マーケティング部長、人事総務部長、監査部長などを歴任)主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

<資格> AFP、2級FP技能士、証券アナリスト(CMA)、証券外務員、1級DCプランナー、企業年金管理士、住宅ローンアドバイザー、賃貸不動産経営管理士、土地活用プランナー、マンション投資アナリスト 等

【関連記事】

❑100円で資産運用⁉本音の投資信託⑳ 「つみたてNISA」のタテヨコナナメ(3)

配信元:NTTデータエービック

このコラムの著者

大地 恒一郎 (オオチ コウイチロウ)

株式会社アセットデザインラボ 代表

1979年 電源開発株式会社(Jパワー)入社

1986年 外資系ITメーカーを経て

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

31年超の在職中 2002年~2005年執行役員、その他、商品企画部長、マーケティング部長、人事総務部長、監査部長などを歴任)

主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケ ティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト