暴落続くJ-REITはバーゲンセール!?

年明けまでは堅調な動きを続けていたJ-REITについて、新型コロナウイルスの影響による暴落以降、大きな値下がりが続いています。現状のJ-REITは買いなのか、各運用会社のレポート内容を元に確認していきます。

J-REITは2月20日を直近高値としてその後急落し、2月20日から3月19日までの下落率は49.1%(東証REIT指数、配当なしベース)と、約半分まで落ち込んでいます。REITの利益である不動産の賃料の決まり方は、商業施設やホテルなどでは一部が変動賃料で、オフィスなどは概ね固定賃料と、物件の種類ごとに異なっていますが、賃料は概して安定した推移をするとされています。しかし、先週末の市場でのJ-REITへの評価は、J-REITの収益力が半減すると見込まれていることになります。

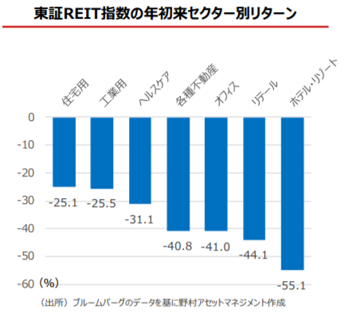

また、下落率をREITのセクター別にまとめたグラフが以下となります。

新型コロナウイルス感染拡大による行動抑制の影響を最も大きく受けると思われる「ホテル・リゾート」セクターの下落率がマイナス55.1%と最大になっており、商業施設の売上減少の影響を受ける「リテール」セクターもマイナス44.1%と2番目の減少となっています。しかし、固定賃料で長期契約が主体の「オフィス」セクターもマイナス41%、オフィスや物流センターなどを複合的に運営する「各種不動産」セクターや、有料老人ホーム、サービス付き高齢者向け住宅、病院などを主な投資先とする「ヘルスケア」セクターも、同様に長期契約が主体となりますが、それぞれマイナス40.8%、マイナス31.1%の下落となっています。

この下落率を同時期の株式と比較しますと、日本株はマイナス25.4%、米国株はマイナス25.6%となっていますので、両国株式市場の下落率を大きく上回っています。この点から考えますと、「オフィス」セクターを始め、長期契約主体のJ-REITについては、過剰な値下げとなっていることも考えられます。過剰な値下げになっていると考えられる根拠としては、金融機関による投げ売りに近い売却が増加していることがあります。⾦融機関では超低⾦利下の運⽤難のなかでJ-REITの保有を増やしていましたが、⾜元での下落幅拡⼤により減損回避⽬的でのロスカットの売りが膨らんだようです。また、投資信託経由を含めると、J-REITは実質的な個⼈保有⽐率も⾼く、市場の混乱を受けた個⼈の売りも増えています。

リーマンショック時には配当利回り10%程度まで売られる局面がありましたが、今回の暴落局面でも7%近くまで売られており、リーマンショック以来の暴落と言えます。リーマンショック時には当時のオフィスの主力テナントであった金融機関がダメージを受けたためにオフィス市況が大幅に悪化し、J-REIT相場が大幅に崩れた要因と考えられています。しかし、近年のオフィス市況を支えているのはIT業界であると言われており、オフィス市況がリーマンショック後のように大崩れするリスクは小さいと考えられています。そのため、今回の暴落は将来のオフィス市況の悪化を予見したものではない為、現状の安値はバーゲンセールではないかという意見が多数を占めています。

各運用会社のレポート概要

J-REITの見通しに関する各運用会社のレポートの概要をいくつかご紹介します。

野村アセットマネジメントでは暴落するJリートは買いなのか?というタイトルで3月23日にレポートを発表しています。長期契約が主体の「オフィス」セクターなどが下落している理由としては、J-REITの投資家が換金売りのためにホテルや商業施設だけでなく、流動性が高い主力のオフィスや物流施設なども併せて売却している影響が出ており、特に金融機関などからの投げ売りが出ているものとしています。

また、オフィス市況を支えているのは丸の内や大手町こそ金融業主体ですが、渋谷や六本木の主力テナントは大半がIT企業となり、今回の新型コロナ・ショックによってこうしたIT企業が撤退するという話はほとんど出ておらず、オフィス市況がリーマンショック後のように大崩れするリスクは小さいと考えています。したがって、今回の暴落は金融機関などによる投げ売りが原因であり、将来のオフィス市況の悪化を予見したものではないと考えており、現状の価格はバーゲンセールではないかとしています。

日興アセットマネジメントでは、大きな値下がりが続くJ-REIT市場 ~保有物件の価値は急激に減少するものなのか~というタイトルで3月23日にレポートを発表しています。一部ではJ-REIT低迷を過去のリーマンショック時と比べる見方もありますが、現在の市場の動揺の要因は金融危機ではなく需要減少であり、現在、大きな経営問題がみられないJ-REITが信用不安に陥ることは考えにくい状況としています。 このようにJ-REITの大幅下落は、本質的な収益力低下とは異なる要因の影響が大きいと考えられます。江戸時代から伝わる相場の格言に「野も山も皆一面に弱気なら阿呆になりて米を買うべし」というものがあります が、阿呆の是非はともかく、投資判断を行なう上では、今一度状況を冷静に見てから判断することが大切です、としています。

【関連記事】

配信元:ミンカブ・ジ・インフォノイド

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | J-REITオープン(年4回決算型) | 野 村 |

★

★

★

|

| 2 | 野村Jリートファンド | 野 村 |

★

★

★

|

| 3 | J-REITオープン(毎月決算型) | 野 村 |

★

★

★

|

| 4 | J-REITオープン(資産成長型) | 野 村 |

★

★

★

|

このコラムの著者

みんかぶ編集室 (ミンカブヘンシュウシツ)

資産運用のトレンド情報や、初心者が楽しく学べるお金の基本コラムなど、資産形成をするすべての人に向けた記事を提供します。

新着記事

最近見た銘柄

投資信託ランキング

2月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト