100円で資産運用⁉本音の投資信託㉔ 「つみたてNISA」のタテヨコナナメ(7)

10月に発表された金融庁の「NISA・ジュニアNISA口座の利用状況調査」(2021年6月末時点)によると、「つみたてNISA」の口座数は、2021年3月末と比較して約56万口座増加し、約417万口座となった。

初めて400万口座を突破したのだが、引続き各年代で口座開設が進んでいるようだ。

なかでも20歳代は過去1年(2020年6月末比)で約2倍(+97%)に増えている。

まとまった資金がなくても始められる「つみたてNISA」は、若い世代にとって、まさに「長期・積立・分散」という資産形成の王道を実践できる、格好のツールであるということを、いま一度確認しておきたい。

さて今回は、「指定インデックス投資信託以外の投資信託」の要件について、お伝えする。

■ アクティブ型だけではない「指定インデックス投資信託以外の投資信託」

「指定インデックス投資信託以外の投資信託」とされているファンド群は、2021年10月1日付で1ファンド、10月25日付で1ファンド追加され、10月25日現在、全部で21ファンドある。

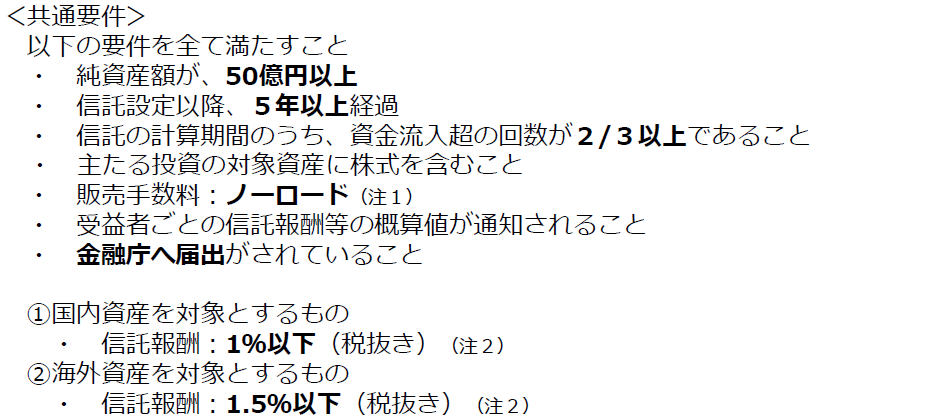

その要件は、以下の通りである。

(金融庁資料より抜粋)

この要件を見て、どのように思われるだろうか。

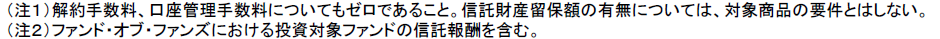

前回までの「指定インデックス投資信託」の要件は以下の通りなので、比較してもらいたい。

(金融庁資料より抜粋)

2つを見比べて、大きく異なる部分は、まず、

「・告示において指定されたインデックスに連動していること」

という部分の有無、である。

「指定インデックス投資信託以外の投資信託」には、この要件は見当たらない。

この要件が含まれていないことで、「指定インデックス投資信託以外の投資信託」を「アクティブファンドなど」と称している説明を良く見かける。

当然だろう、と思われるかもしれないが、ちょっと待ってほしい。本当に「アクティブファンド」と言い切っていいのだろうか。

「指定インデックス投資信託」の要件をよく見ると、「指定されたインデックスに連動」とある。

ということは、「指定されて『いない』インデックスに連動」する「<指定外>インデックス投資信託」というファンドもあるのではないか?ということになる。

実際、「つみたてNISAのタテヨコナナメ(4)」で書いたように、この「指定インデックス投資信託以外の投資信託」に分類されている21ファンドのうち、実質的にインデックスファンド、もしくはそれと同等と判断できるものは、筆者が確認できたもので、7ファンドあった。(10月25日に追加されたファンドもその1つだ。)

詳しくは、「つみたてNISAのタテヨコナナメ(4)」をお読みいただければと思う。

つまり、この「指定インデックス投資信託以外の投資信託」は、決して「アクティブファンド」だけに限定されているわけではない、ということである。

■ 「指定インデックス投資信託」にはない要件

更に要件をみていこう。

この「指定インデックス投資信託以外の投資信託」には、「指定インデックス投資信託」にはない要件が挙げられている。それは、次の3つの要件である。

・純資産額が、50億円以上

・信託設定以降、5年以上経過

・信託の計算期間のうち、資金流入超の回数が2/3以上であること

この3つの要件はなぜ、「指定インデックス投資信託以外の投資信託」の要件になったのだろうか。

それは、2017年3月に公表された「長期・積立・分散投資に資する投資信託に関するワーキング・グループ」報告書に詳しい。

報告書では、その該当部分は「アクティブ運用投信」を対象として書かれているのだが、抜粋してみよう。

「こうした点を踏まえると、アクティブ運用投信は、これを積立NISA の対象に含めるべきか否かという点に関して言えば、基本的には慎重であるべきと考えられる。

もっとも、アクティブ運用投信の多くが、組成されて数年で半分以下の資産規模まで資金が流出してしまう中で、例外的にコンスタントに資金流入が続いているアクティブ運用投信も一部に存在する。こうしたアクティブ運用投信については、現に マーケット (投資家)から継続的に選択・支持されているという点を尊重し、一定の要件を満たす場合には、積立 NISA の対象として認めることが考えられる。その場合の要件としては、 次のようなものが考えられる。」として、

「・ 現に、マーケット(投資家)から継続的に選択・支持されており、コンスタントに資金流入が続いていることの要件として、信託の設定以来 5 年以上が経過しており、そのうち3分の2以上の期間(年数)において、資金流入超となっている実績があること。

・ 相応の規模に達していることの要件として、 50 億円以上の純資産があること。」(下線部は筆者)

を挙げていた。

ここで挙げられていた要件がそのまま、「つみたてNISA」の要件として採用されたということになる。

この報告書では、続けて、次のように書かれている。

「本来、アクティブ運用には、例えば、企業価値の綿密な分析に基づき、 マーケットで過小評価されている銘柄を掘り起こすこと等により、目先の収益ではなく中長期でマーケット全体を上回るリターンを獲得しようとするものも含まれる。積立NISAの対象にアクティブ運用投信も含まれることを踏まえ、今後、我が国においても、投資家に継続的に選択・支持され、積立NISAの対象となるアクティブ運用投信が増えるなど、質の高い長期投資を実現する投資信託が増えることを期待したい。」

要は、「質の高い長期投資を実現」できて、「投資家に継続的に選択・支持される」投資信託の増加を期待して、アクティブ運用投信の、つまり、「指定インデックス投資信託以外の投資信託」の要件とされたと考えてよいだろう。

しかし、報告書にあるように、この「質の長い長期投資」や「投資家の継続的な選択・支持」は、アクティブ運用投信に限られるものではない。

実際、<指定外>ではあるが、インデックス投資信託も、このカテゴリーには含まれているのだ。

そうであるならば、「指定インデックス投資信託」の要件に同じものが入っていても、何ら不思議なことではない。「指定インデックス投資信託」だから、これらの要件は無関係、という理屈にはならないのではないか。

いずれにしても、アクティブ運用投資信託と、指定インデックス以外のインデックス投資信託が、「つみたてNISA」の対象となるためには、これらの要件が必要になるということだ。

■ 信託報酬の上限値の差はどこから?

次に、信託報酬に関する要件を見てみよう。

①が国内資産、②が海外資産も対象とするという点は、「指定インデックス投資信託」と同じである。

違っているのは、信託報酬の料率の上限値だ。

①の国内資産では、「指定インデックス投資信託」の上限0.5%以下(税抜き)に対して、こちらは、1%以下(税抜き)、②の海外資産を対象とするものでは、0.75%以下(税抜き)に対して、1.5%以下(税抜き)となっている。

実は、この上限値についても、先の報告書に記載がある。ここも報告書から抜粋してみる。

「信託報酬に関しても、積立NISAでは、投資商品の保有期間が長期にわたり、信託報酬の大小がリターンに与える影響が大きいことも踏まえ、一定の上限を設けることが必要と考えられる。当該上限の具体的な水準は、インデックス運用であるかアクティブ運用であるか、海外資産を組み入れているか否か、によって運用コストが異なる場合が多いと考えられることから、ある程度細かく区別を行うことが適当である。このそれぞれについて、積立NISAの対象となると考えられる既存の投資信託(税制改正大綱の要件等を満たすと考えられる投資信託)の平均的な信託報酬の水準等を勘案しつつ、より低コストのものとする、との観点から、以下のような水準(税抜き。ファンドオブファンズについては、投資先ファンドの信託報酬を含む)とすることが考えられる。」(下線部は筆者)

として、次のように、上限値を提示している。

「 国内資産のみに投資するインデックス投信 0.50%

海外資産を組み入れているインデックス投信 0.75%

国内資産のみに投資するアクティブ運用投信 1.00%

海外資産を組み入れているアクティブ運用投信 1.50%」

信託報酬という投資家から見えにくいコストが、投資信託のリターンに影響を与えるということを踏まえ、一定の上限を設けるとしたことは理解できる。

ただ、インデックス投信とアクティブ投信の違い、国内資産のみの場合と海外資産も含める場合の違いを、「運用コストが異なる場合が多い」という理由だけで、この上限値にしていることは少々残念である。

なぜ、インデックス投信の場合、国内資産と海外資産の差は0.25%なのか、国内資産のみのインデックス投信とアクティブ投信の差はなぜ0.50%なのか、それが海外資産も含めることになるとなぜ0.75%の差になるのか、これらに対して十分な説明は見当たらない。平均的なもの、ということで説明されているだけである。しかも、「指定インデックス投資信託以外の投資信託」に含まれているファンドは、先にみたようにアクティブファンドだけではないのだ。これらの違いについては、より丁寧な説明があってもいいのではないか。

ちなみに、「指定インデックス投資信託以外の投資信託」21ファンドの実際の信託報酬(税込、その他の費用は含まず)をみてみると、国内型は0.902%(税込)~1.100%(税込)の範囲に、海外型は0.2475%(税込)~1.650%(税込)の範囲に含まれていた。海外型の方に信託報酬の低いファンドがあることが奇妙に見えるかもしれない。しかし、これは、海外型には指定外のインデックス投資信託が含まれていて、そのうち5ファンドは国内型より信託報酬が低く設定されているからである。

■ 分かりにくい投資信託のコスト

確かに、信託報酬の水準をどう決定するのかは、正解が用意されているものではなく、筆者が担当していた当時もとても悩ましい問題であった。ただ、投資家が負担するコストである以上、ある程度説明力のある根拠やロジックを用意する努力は続けてもらいたいと考える。

フィデュ―シャリーデューティを標榜し、投資家本位の投資信託を目指そうとするのであれば、投資家の負担する金額の多寡にかかわらず、もう少し信託報酬を含めたコスト全体に真摯に向き合うべきなのではないか、と思う。

筆者は決して、信託報酬が単に低ければ良い、と考えている訳ではない。

ファンドの運営や運用会社の経営にとって適正な水準はあるだろう。また信託報酬のうち委託者報酬は、運用会社にとって唯一の収入といっていい。運用会社が健全な経営を維持することは、資金を託す投資家にとっても大事なことであると考えている。

ただ、だからといって、信託報酬も含めたコストについて、運用会社各社の考え方がバラバラでいい、とは思わない。それは、投資家からみて、極めて不親切で分かりづらいことだからだ。

また話が逸れてしまったが、投資信託にとって重要なものは、なんといっても運用成績である。

それはインデックス投資信託でもアクティブ投資信託でも同じだろう。

投資家が何のために投資信託を購入するのかというと、信託財産の成長(投資した資金が増えること)を期待しているからである。

その信託財産の成長に影響するもの、つまり投資信託のリターンに影響するものは、運用者のスキルであり、マーケットの方向性であり、そしてコストの水準である。

このうち、投資家が商品を選ぶ際、事前に確実に把握できるものは、コストの料率だけである。

投資家本位の姿勢をより一層明確にするためにも、業界として、コストに関する議論をもっと真剣に深めてほしいところである。

ところで、先日の日本経済新聞に、「同種の投信、グループで手数料統一」という記事が掲載された。これは、前回取り上げた同一指数に連動するインデックスファンドの信託報酬に関連する記事である。

次回は、この点について、つみたてNISAへの影響を考えてみたい。

【関連記事】

❑100円で資産運用⁉本音の投資信託㉓ 「つみたてNISA」のタテヨコナナメ(6)

❑100円で資産運用⁉本音の投資信託㉒ 「つみたてNISA」のタテヨコナナメ(5)

❑100円で資産運用⁉本音の投資信託㉑ 「つみたてNISA」のタテヨコナナメ(4)

❑100円で資産運用⁉本音の投資信託⑳ 「つみたてNISA」のタテヨコナナメ(3)

配信元:NTTデータエービック

このコラムの著者

大地 恒一郎 (オオチ コウイチロウ)

株式会社アセットデザインラボ 代表

1979年 電源開発株式会社(Jパワー)入社

1986年 外資系ITメーカーを経て

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

31年超の在職中 2002年~2005年執行役員、その他、商品企画部長、マーケティング部長、人事総務部長、監査部長などを歴任)

主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケ ティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

新着記事

最近見た銘柄

| ファンド名 | 基準価額 (前日比) |

|---|---|

| ダイワFWO・外国株式インデックス(ヘッジあり) |

23,209円 63円 |

| ダイワFラップ・外国REITセレクト |

37,220円 16円 |

| 米国好配当リバランスオープン(年4回決算型) |

11,371円 7円 |

投資信託ランキング

2月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト