100円で資産運用⁉本音の投資信託㉖ 「つみたてNISA」のタテヨコナナメ(9)

新年あけましておめでとうございます。本年もよろしくお願いいたします。

はじめに、前回のコラムで取り上げた「一物多価」の件について、触れておこう。

アセットマネジメントOneでは、2021年12月11日、TOPIX型インデックスファンドのうち、「MHAM TOPIXオープン」の信託報酬を0.65%(税抜)から0.60%(税抜)に引き下げた。おそらく日経平均株価型の信託報酬引き下げの動きにあわせ、同様な対応をしたものだろう。

しかし、なぜ日経平均株価型で最も高い料率の0.50%(税抜)ではなく、0.60%(税抜)なのだろう。

「つみたてNISA」の指定インデックス型ファンドの要件では、国内指数型の上限値は0.50%だ。どうして、この料率に合わせなかったのか。いろいろと事情はあるのだろうが、まずは一歩前進なのかもしれない。今後の動きを引続き注視していきたい。

■ 5年目の「つみたてNISA」

さて、「つみたてNISA」は2018年1月にスタートしたが、本年2022年は5年目ということになる。

ここで、過去4年間の推移と現状を整理しておこう。

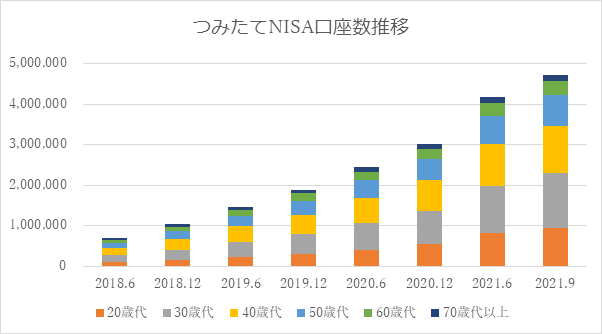

こちらは、2018年以降6か月毎の「つみたてNISA」口座数の推移である。

(2021年9月分は2021年12月公表データ)

(金融庁資料を基に作成)

「つみたてNISA」1年目の2018年末の口座数は103万口座だった。

2014年に既にスタートしていた「一般NISA」の口座数は、2018年末には1,150万口座あり、それと比較すると、10分の1のレベルだ。

2年目の2019年は+85万口座の増加に留まったが、2020年には+113万口座の増加、そして4年目の2021年は、9か月間で+170万口座の増加となっている。2021年は、2020年1年間の口座増加数をはるかに上回るペースで増えている。

特に、2021年9月末までの1年間を見ると、20代は+97%増、30代も+82%増となっていて、若い世代における口座開設が急速に増えている。

この傾向が続けば、5年目の2022年の口座開設数もかなりの増加が見込めるだろう。

ちなみに、「一般NISA」の口座数は、2019年は+24万口座、2020年は+46万口座、2021年は9月末で+19万口座の増加に留まっている。

2020年は前年の「老後2,000万円不足問題」レポートの影響があったのか、「一般NISA」も「つみたてNISA」も口座数を増やしたが、2021年に入ってからは、明らかに「つみたてNISA」の口座開設数の伸びが目立っている。

また「一般NISA」における20歳代の口座数は、2019年に続いて再び減少傾向となり、今年は9カ月間で約3万口座減っている。今後の動向には注目しておきたい。

ただ、「一般NISA」と「つみたてNISA」の2020年末の残高を比較すると、まだまだ雲泥の差がある。

「一般NISA」は、スタート時期が4年早いこともあるし、税制優遇の上限額が120万円と、「つみたてNISA」の3倍となっていることもあるだろう。また、投資対象は投資信託に限らず、株式やREITにも投資可能な点などから、「一般NISA」の2020年末残高は8兆2,886億円超と、「つみたてNISA」の残高7,232億円に対し11倍以上の金額に達していた。

この「一般NISA」の残高が、今後、ロールオーバー(非課税期間終了後、翌年の新たな非課税枠に商品を移管すること)も交えながら、2024年の「新NISA」移行に向けて、どのように推移していくのかは、注目である。

話を「つみたてNISA」に戻そう。

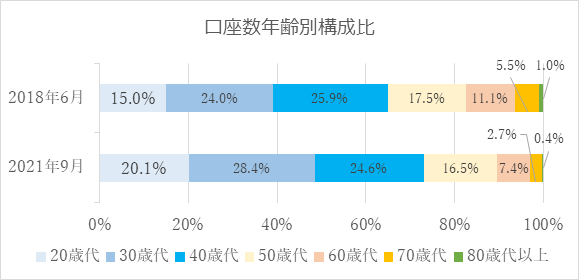

「つみたてNISA」の口座数の年代別割合を2018年6月末と2021年9月末とで比較してみよう。

(金融庁資料を基に作成)

これを見ると、スタート当初から若年層の比率が高いのだが、2021年9月末の段階で、20代30代の比率は50%近くとなり10ポイント近く増えている。

年間40万円という非課税枠は、毎月の積立額が多くても33,000円程度と、若年層にとって比較的取り組みやすい金額であるという点が要因かもしれない。今後も若年層の比率は増えていくのではないだろうか。

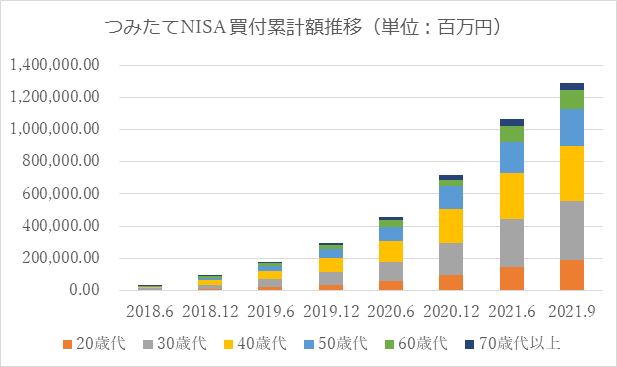

そして買付金額も、スタートしたばかりの2018年の1月~6月は約305億円に留まっていたが、2020年7月~12月、2021年1月~6月の各6か月間では、ともに3,000億円を上回る買付金額となった。そして直近のデータでは、2021年7月~9月までの3カ月間で2,000億円を超える規模にまで大きくなってきた。その結果、2021年9月末の買付累計額は1兆2,900億円を超える規模となっている。

口座数の増加とともに買付金額も当然増加していくので、今後も20歳代~40歳代を中心に増加が見込まれるだろう。

(金融庁資料を基に作成)

■ 2021年資金流入額の大きかった「つみたてNISA」対象ファンド

それでは次に、2021年に資金流入額の大きかった「つみたてNISA」対象ファンドをみてみたい。

NTTデータ・エービック社の調べでは、「つみたてNISA」対象ファンド(ETF除く)194本のうち、1月~11月までの資金流入額(設定額)の多かったファンドは、以下の通りである。

この表は、解約に伴う資金流出額を加味しないで、単純に設定額だけの順に並べてみたものだ。

2021年1月~11月 単位:億円

| 順位 | ファンド名 | 投信会社(略称) | 設定額 | 解約額 | 純流出入額 |

| 1 | eMAXIS Slim米国株式(S&P500) | 三菱UFJ国際 | 5,636 | 1,125 | 4,511 |

| 2 | SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500) | SBI |

2,940 |

633 | 2,307 |

| 3 | eMAXIS Slim全世界株式(オール・カントリー) | 三菱UFJ国際 | 2,638 | 337 | 2,300 |

| 4 | 楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式)) | 楽 天 | 2,146 | 461 | 1,685 |

| 5 | ひふみプラス | レオス | 1,183 | 1,126 | 58 |

| 6 | ニッセイ日経225インデックスファンド | ニッセイ | 1,077 | 920 | 157 |

| 7 | eMAXIS Slim先進国株式インデックス | 三菱UFJ国際 | 954 | 244 | 710 |

| 8 | eMAXIS日経225インデックス | 三菱UFJ国際 | 947 | 800 | 146 |

| 9 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | ニッセイ | 919 | 380 | 539 |

| 10 | 野村インデックスファンド・日経225(Funds-i日経225) | 野 村 | 831 | 684 | 147 |

(NTTデータ・エービック社調べを基に作成)

この数値には、「つみたてNISA」以外の設定額も含まれているので、あくまで参考程度にみてもらいたい。

これを見ると、アクティブ運用型ファンドでは、1ファンドだけ「ひふみプラス」が設定額上位10ファンドの中に入っているが、その他の9ファンドは全て、米国株式、全世界株式、先進国株式などのインデックス型ファンドが占めている。やはりインデックス型ファンドの数が圧倒的に多いことが影響しているようだ。

次に、2021年に純資金流入額(設定額-解約額)の大きかった「つみたてNISA」対象ファンドをみてみよう。同じくNTTデータ・エービック社調べによると、純資金流入額の多かったファンドは以下の通りである。

2021年1月~11月 単位:億円

| 順位 | ファンド名 | 投信会社(略称) | 設定額 | 解約額 | 純流出入額 |

| 1 | eMAXIS Slim米国株式(S&P500) | 三菱UFJ国際 | 5,636 | 1,125 | 4,511 |

| 2 | SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500) | SBI | 2,940 | 633 | 2,307 |

| 3 | eMAXIS Slim全世界株式(オール・カントリー) | 三菱UFJ国際 | 2,638 | 337 | 2,300 |

| 4 | 楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式)) | 楽 天 | 2,146 | 461 | 1,685 |

| 5 | eMAXIS Slim先進国株式インデックス | 三菱UFJ国際 | 954 | 244 | 710 |

| 6 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | ニッセイ | 919 | 380 | 539 |

| 7 | 楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式)) | 楽 天 | 645 | 116 | 529 |

| 8 | eMAXIS Slim全世界株式(除く日本) | 三菱UFJ国際 | 605 | 100 | 505 |

| 9 | たわらノーロード先進国株式 | AM-One | 612 | 158 | 454 |

| 10 | eMAXIS Slimバランス(8資産均等型) | 三菱UFJ国際 | 532 | 131 | 401 |

(NTTデータ・エービック社調べを基に作成)

繰り返しになるが、「つみたてNISA」を利用していない投資家の流入額や流出額も含まれているので、「つみたてNISA」対象ファンドの人気を直接示すものとはいえないが、ファンドとして、一般的に投資家から支持されているかどうかをみる上での目安にはなるのではないか。

ところで、上の2つの表から、ご留意いただきたい点が2つある。

①設定額上位10ファンドの表に載っている3本の日経平均株価型ファンドについて

②純資金流入額上位10ファンドの表にあるバランス型ファンドについて

まず、①だが、日経平均株価型のインデックスファンドは、設定額上位の表で分かるように、設定額の累計だけではなく、解約額も大きいのだ。設定額に対する解約額の割合は、3ファンドとも、80%以上の数値となっている。これは何を意味しているのだろうか。

昨年1月~11月の日経平均株価の上昇率は、わずかに+1.3%程度にとどまっている。

しかし、1月から2月、そして、8月から9月の2回の上昇局面では、ともに+12%以上の大きな値上がりとなった。

筆者の推測では、こういう局面を捉え、日経平均株価の値動きに応じて値上がり益をその都度確保しようとする投資家の売買が多数あった、ということではないだろうか。

少なくとも「つみたてNISA」のファンドとして購入している投資家は、長期に積立投資を行う投資家が多いと思われるので、たとえ一部解約する投資家がいたとしても、設定額の80%もの金額が解約されるとは想定しづらい。そういう意味では、この日経平均株価型のファンドは、「つみたてNISA」以外の投資家の利用比率が多いのではないかと、推測する。

ただし、設定額に対する解約額の割合が大きいということだけで、ファンドの良し悪し、を言うことはできない。

ただ、資金の出入りが激しくなると、運用上、現物や先物の売買も頻繁になりがちで、運用の効率が低下する可能性があるということはいえるかもしれない。

いずれにしろ、日経平均株価型のファンドの場合は、株価指数に連動するファンドなので、日経平均株価への連動率がきちんと維持されているかどうかを、しっかりと確認したいところだ。

■ バランス型ファンドを選ぶ際の留意点

さて、②である。

②のバランス型ファンドは、2017年5月設定の「eMAXIS Slimバランス(8資産均等型)」である。

2021年11月末現在の純資産額は、1,200億円を超えているが、設定後1年弱の2018年4月の時点では、100億円を超える程度の規模のファンドだった。

(「eMAXIS Slimバランス(8資産均等型)」交付目論見書より抜粋)

この交付目論見書に掲載されている純資産額の推移をみると、2020年3月のコロナショック時の一時的な値下がりによる純資産額の減少はあるものの、それ以外は概ね順調に増えているようだ。

このことから、このファンドは、「つみたてNISA」だけとは限らないが、積立投資による利用が多いのではないか、と推察している。

ここで留意すべきことは、バランス型ファンドだからリスクは抑えられているだろう、と安易に考えないようにしていただきたいという点である。

このファンドは、「8資産均等型」ということだが、その内訳は「国内株式」、「先進国株式」、「新興国株式」、「国内債券」、「先進国債券」、「新興国債券」、「国内REIT」、「先進国REIT」の8資産に12.5%ずつ均等に投資しているファンド、ということである。

一般的に多くの資産に分散しているからリスクが低い、と思いがちなのだが、よく見ていただきたい。

国内資産は、「国内株式」、「国内債券」、「国内REIT」の3資産である。つまり100%のうち37.5%が国内資産に投資されていて、残りの62.5%は外国資産に投資されていることになる。そして、この外国資産の部分は、為替ヘッジが行われていない。

また、全体の25%は「新興国」に投資されている。この「新興国」の資産は、「株式」・「債券」ともに、「先進国」の資産に比べ、一般的にリスクが高いとされている。価格変動の振れ幅が大きいということである。

金融庁などの資料に登場する4資産均等型は、一般的に、伝統的資産と呼ばれる「国内株式」、「先進国株式」、「「国内債券」、「先進国債券」の4資産に各25%ずつ投資するものが多い。この構成では、外国資産の部分は50%となり、為替変動リスクは8資産均等型の62.5%よりも小さくなることが想定される。

これらを踏まえ、リスク、リターン、リスクとリターンの関係を表すシャープレシオ(※)はどうなるだろうか。「my INDEX」(https://myindex.jp/)というサイトにある「資産配分ツール」で疑似的に算出してみた。

その結果は以下の通りだ。

過去20年のデータ(2021年11月末基準)を用いて計算すると、

「8資産均等型」は「平均リターン7.5%、リスク12.1%、シャープレシオ0.62」となるのに対し、

「4資産均等型」では、「平均リターン5.3%、リスク9.7%、シャープレシオ0.55」となった。

「8資産均等型」は、シャープレシオでみると確かに「4資産均等型」より効率の良い結果となっている。ただし「4資産均等型」に比べ、リターンは高くなるがリスクも高くなるという点を、しっかり理解した上で投資することが必要だ。

バランス型ファンドを選ぶ際は、組入れる資産の違いや配分比率などにも留意した上で、リスクとリターンをしっかり確認して検討する必要があるだろう。

(※)シャープレシオ:リスク1単位あたりの超過リターンを表す。わかりやすくいうと、リスクに見合うリターンが上がっているかを測るモノサシといえる。

【関連記事】

❑100円で資産運用⁉本音の投資信託㉕ 「つみたてNISA」のタテヨコナナメ(8)

❑100円で資産運用⁉本音の投資信託㉔ 「つみたてNISA」のタテヨコナナメ(7)

❑100円で資産運用⁉本音の投資信託㉓ 「つみたてNISA」のタテヨコナナメ(6)

配信元:NTTデータエービック

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | eMAXIS Slim全世界株式(除く日本) | 三菱UFJAM |

★

★

★

★

★

|

| 2 | eMAXIS Slim米国株式(S&P500) | 三菱UFJAM |

★

★

★

★

|

| 3 | eMAXIS Slim全世界株式(オール・カントリー)(オルカン) | 三菱UFJAM |

★

★

★

★

|

| 4 | eMAXIS Slim先進国株式インデックス(除く日本) | 三菱UFJAM |

★

★

★

★

|

| 5 | ニッセイ日経225インデックスファンド | ニッセイ |

★

★

★

★

|

| 6 | ニッセイ外国株式インデックスファンド<購入・換金手数料なし> | ニッセイ |

★

★

★

★

|

| 7 | たわらノーロード先進国株式 | AM-One |

★

★

★

★

|

| 8 | SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500) | SBI |

★

★

★

★

|

| 9 | 楽天・全世界株式インデックス・ファンド(楽天・VT) | 楽 天 |

★

★

★

★

|

| 10 | 楽天・全米株式インデックス・ファンド(楽天・VTI) | 楽 天 |

★

★

★

★

|

| 11 | 野村インデックスファンド・日経225(Funds-i日経225) | 野 村 |

★

★

★

|

| 12 | eMAXIS日経225インデックス | 三菱UFJAM |

★

★

★

|

| 13 | eMAXIS Slimバランス(8資産均等型) | 三菱UFJAM |

★

★

★

|

| 14 | ひふみプラス | レオス |

★

★

|

| 15 | MHAM TOPIXオープン | AM-One |

★

|

このコラムの著者

大地 恒一郎 (オオチ コウイチロウ)

株式会社アセットデザインラボ 代表

1979年 電源開発株式会社(Jパワー)入社

1986年 外資系ITメーカーを経て

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

31年超の在職中 2002年~2005年執行役員、その他、商品企画部長、マーケティング部長、人事総務部長、監査部長などを歴任)

主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケ ティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト