100円で資産運用⁉本音の投資信託㉕「つみたてNISA」のタテヨコナナメ(8)

■ 「辛丑」から「壬寅」へ

早いもので、もう師走である。「辛丑」の年も、終盤となった。

雄牛は英語でbull、これは「強気」の意味でもあるので、丑年は株式市場では歓迎されそうに思われるが、「丑つまずき」という、次のような相場の格言があるそうだ。

「辰巳(たつみ)天井、午(うま)尻下がり、未(ひつじ)辛抱、申酉(さるとり)騒ぐ、戌(いぬ)笑い、亥(い)固まる、子(ね)は繁栄、丑(うし)つまずき、寅(とら)千里を走り、卯(う)跳ねる」(野村證券ホームページ「証券用語解説集」の「申酉騒ぐ」より引用。)

前回の丑年は2009年だが、株式市場はどうだっただろうか。

この年は3月に、日経平均株価がバブル崩壊後の安値7054.98円を付けているが、年末には10,000円台を回復して終わり、年間を通してみると、前年末比+20%近い上昇となっていた。

格言なので、一年だけを取り出してみても意味はないが、今年も現時点(11月25日現在)で、日経平均株価は昨年末比プラスのリターンを確保している。はたして今回も格言は当てはまらないことになるのだろうか

そして来年は、「壬寅」の年になる。

先ほどの格言によると、「寅千里を走り」ということになる。これは、「寅は千里走って行って、千里戻ってくる」ということを表し、株式市場も急騰・急落することが多い、ということらしい。

実際、どうなるのかは誰にも分からないが、格言は格言として気に留めておこう。

積立投資を実践する「つみたてNISA」の投資家にとっては、株式市場が下落すれば、保有資産の時価は下落するが、投資信託を多くの量(口数)を買うことができ、その後の相場に期待することができる。また、もし急上昇するようなことがあれば買う量は少なくなるものの、保有資産の価値も上昇することになる。いずれにしろ、相場動向に一喜一憂せず、淡々と積立を続けていく、それこそが積立投資の真骨頂であろう。

■ 一物多価の是正の動き

さて、前置きが長くなってしまったが、前回の最後の部分で、日本経済新聞の記事(2021年10月19日)について触れた。もう一度紹介しよう。

見出しは、「みずほ、同種の投信は手数料統一 「一物多価」を転換」(日本経済新聞webサイトの表示)というものだ。

内容は、みずほフィナンシャルグループが、グループ内で扱う同じ指数(この記事では、日経平均株価)に連動するインデックス型投資信託の手数料を統一し、最低水準の0.50%にそろえる、というものである。

記事では、「みずほグループでは、みずほ系の運用会社アセットマネジメントOneが提供するファンドなど計7本の日経平均連動型を扱っており、手数料は0.50%から1.55%まで幅があった。」としている。

ここで言う手数料とは、信託報酬(運用管理費用)のことを指している。記事では、5本の日経平均連動型ファンドが示され、その信託報酬を0.50%に統一しようと進めていく、とされている。

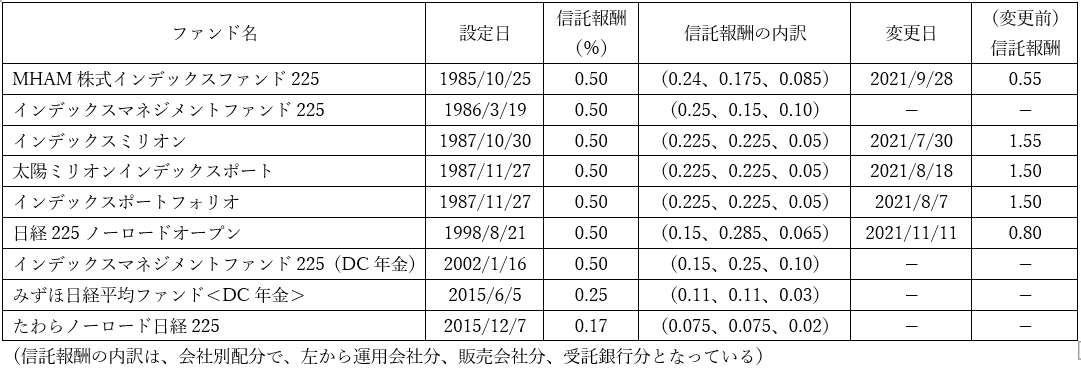

みずほグループで扱うファンドではなく、アセットマネジメントOneが運用している日経平均連動型ファンドは、筆者が確認したところ、9本あった(2021年11月25日現在、ETF除く)。

そのうち4本は、請求目論見書を見る限り、設定当初から0.50%以内(税抜)の水準だったと思われる。そして、ミリオン3本を含む残り5本のファンドが信託報酬を0.50%(税抜)に引き下げている(日経の記事が出た時点では、4本が引き下げ済だった)。

表にまとめてみると、以下の通りである(設定日順、各ファンドの目論見書を参考に筆者作成)。

この中で「つみたてNISA」の対象となっているファンドは、「たわらノーロード日経225」のみである。

つまり、今回の引き下げは、「つみたてNISA」対象ファンドには関係ないということになる。

インデックスファンドの高過ぎる信託報酬を引き下げる動きは、個人的には歓迎すべきことだと考える。

この結果、アセットマネジメントOneの日経平均株価に連動するファンドの信託報酬は、0.50%より低いファンド2本を含め、現状では3つの水準があるということになる。

信託報酬が高かったファンドを0.50%に引き下げた理由は、筆者の全くの憶測だが、3本の「ミリオン」のファンドが、アクティブ運用ファンド並みの高い信託報酬(1.50%と1.55%)で、これを是正しようとしたこと、その際、「つみたてNISA」の国内株式インデックスファンドの要件が、上限0.50%であり、その水準を意識したということではないだろうか、と考えている。

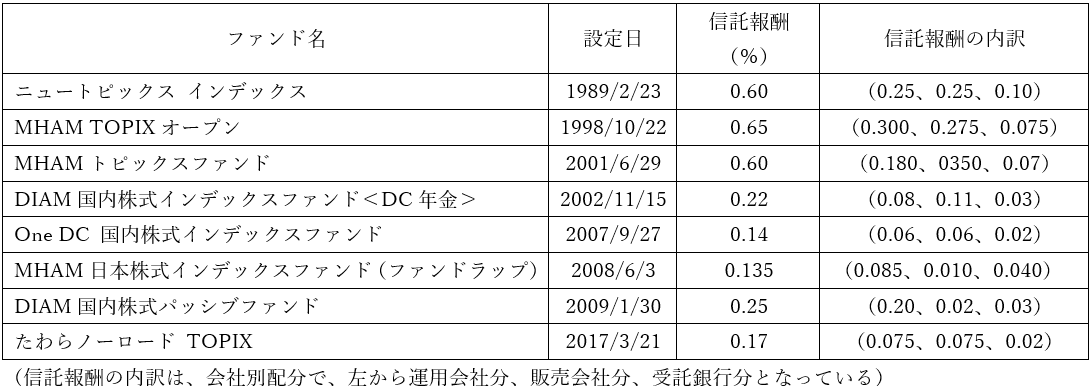

アセットマネジメントOneには、日経平均株価型以外にも、国内の株価指数に連動するファンドがある。TOPIX型やJPX日経400型などである。ただ、今回の信託報酬引き下げは、今のところ、日経平均株価型だけのようである。

TOPIX型のインデックスファンドの信託報酬の引き下げにはまだ動いていない(11月25日現在)。確かに、TOPIX型にはミリオンのように、1.50%前後の極端に高いレベルのものはない。ただ、最高値と最低値の幅を見てみると、0.65%~0.135%となっていて、0.50%ポイント以上の差はあるようだ。

このうち「つみたてNISA」対象のファンドは、「たわらノーロード TOPIX」の1本である。

以下、設定日順に表にまとめてみた。(設定日順、各ファンドの目論見書を参考に筆者作成)。

■ 一物多価に対する私見

一物多価の是正ということに関して、こと投資信託の信託報酬については、そう簡単なことではないと考えている。また筆者は、それについて決して全面的に賛成ということでもない。

というのは、一物多価の是正といっても、今回の引き下げでは、信託報酬の内訳(関係会社への配分のこと)は実に様々である。運用会社、販売会社、受託銀行の配分割合が少しずつ異なっていて、合計を0.50%に合わせにいったという点に、苦労が見てとれる。

当然、投資信託の開発・運用を行っている運用会社主導で、引き下げは実施されたのだろう。しかし、信託報酬の引き下げは、販売会社や受託銀行の取り分にも影響を与えることになるので、最終的な合意を得るまでには、難しい交渉があったことも想定される。

そのような中、投資家(受益者)目線で行われた今回の引き下げは歓迎すべきことと言える。

筆者がここで申し上げたいことは、信託報酬の総額は本当に一物一価、連動する指数が同じならば同じ水準でなければならないのか、という点である。投資家(受益者)にとっては、確かにその方が分かりやすいだろう。

しかし、運用会社、販売会社、受託銀行には、それぞれ独自の業務(役務)があり、それに対する対価を信託報酬という形で、投資家に信託財産から負担してもらっている。

ただ、その役務の内容には、いろいろと細かい違いがある。

運用会社の場合、運用がファミリーファンド形式やファンドオブファンズ形式なのか、指数構成銘柄を全部組入れているのか、などの違いがある。販売会社も、オンライン専用のファンドや確定拠出年金専用のファンドなど、販売会社としての業務量に差のあるファンドもあるはずである。そして、受託銀行も同様にファンドによって業務量が異なることは考えられる。

そういうことを全て飲み込んで、総額だけを合わせにいく、ということは、表面的には望ましいことに見える。しかし、それでは、投資家に負担してもらう役務の対価をきちんと説明することに繋がらないのではないではないか、と思うのだ。

役務の対価についての説明と、それをどの項目(信託報酬なのか、その他の費用なのか、それ以外なのか)で負担してもらうのか、が不明確だから、信託報酬以外の「その他の費用」という部分で、従来、信託報酬に含まれていたはずのコストを、何の説明もなく、投資家に負担させるようなことになり、それに対して、誰も矛盾を感じなくなっているのではないだろうか。

各社の取分は、決まった率である必要はなく、それぞれ水準に幅があってもいいだろう。それが合理的に説明可能な水準に収まっていれば、納得はできる。もし、それ以上の引き下げをして、それを企業努力であるというのであれば、それは受益者にとって歓迎すべきところである。

ただ、投資信託という金融商品の運営に必要なコストまで削ぎ落す必要はない。運用会社の経営に必要な経費や利益を削ることで、運用の継続が困難になるようでは本末転倒であろう。もちろん、必要以上に利益がでるのであれば、投資家(受益者)に還元すべきだとは思うが。

今回の引き下げで大きく水準を引き下げたファンドは、「ミリオン」という制度(「会社等を通じて、給与天引きによる購入が可能な投資信託」野村證券用語辞典より)で購入するファンドである。確かに信託報酬が高過ぎる面はあった。ただ、この「ミリオン」は、取扱販売会社に他の投資信託にはない負荷がかかっていた、ということも想像できる。その分、コストが高くなるのであれば、変更前の水準が妥当かどうかは別にして、少しは合理性があるのかもしれない。また、設定された当時と比べると、IT技術の進歩により、省力化できる部分がある一方、逆にコストのかかる側面もあるかもしれない。

こういう機会なので、一度、投資信託に関係する各社は、それぞれの役務の内容を洗い出し、どの役務の対価をどの名目で投資家(受益者)に負担してもらうことが適切でわかりやすいのか、また各社の取分の水準はどうあるべきかなどについて、議論検討してみてもいいのではないだろうか。

■ 「つみたてNISA」への影響と口座開設にあたっての注意点

さて、「つみたてNISA」にとって、この信託報酬引き下げの動きはどう影響するのだろうか。

筆者は、時間はかかるかもしれないが、徐々に影響してくるのではないかと考えている。

というのは、「つみたてNISA」の対象ファンドの中で、同一インデックスに連動するファンドを複数運用している同一運用会社があるからである。

オンライン専用である、とか、設定時期の違い、とかにより、信託報酬に差があることは分かるが、同じ運用会社が、同じ指数に連動するファンドを「つみたてNISA」の対象ファンドとして、複数提供していて、その信託報酬の水準が大きく異なっているとしたら、違和感があるのも確かである。

これは、国内株式の指数に限らず、海外株式の指数に連動するインデックスファンドでも同じである。

全ての金融機関において、全ての「つみたてNISA」対象ファンドを取り扱っていれば、問題ないだろう。しかし現実には、「つみたてNISA」の口座を開設して、いざファンドを選ぼうと思っても、金融機関によって購入できるファンドは限定されているのである。ここが問題だと思うのである。

筆者も実際に次のような体験をした。それは、NISA口座を「一般NISA」から「つみたてNISA」に変更しようとした際、「一般NISA」では購入できていた(しかも積立投資で)ファンドが、「つみたてNISA」の取扱いファンドには入っていなかった、というものである。

筆者は、その金融機関ではオンライン取引をメインにしていたのだが、「つみたてNISA」を始めようとした途端、対象ファンドが限定され、購入したいファンドが購入できないということになった。

そのため、「つみたてNISA」の口座は、別の金機期間に開設せざるを得ず、これまで「一般NISA」の口座を開設していた金融機関から、「口座廃止通知書」を取り寄せることになった。

このように、「つみたてNISA」の対象ファンドは、ETFを除くと、11月25日現在、194ファンドあるが、どのファンドを取り扱うかは各金融機関に委ねられている。

ということは、投資家も金融機関を選んで、自分が積み立てをしたいファンドの取扱いのある金融機関に口座を開くべきであろう。

特に、インデックスファンドにとって、その運用成果に大きな影響を与える信託報酬に気になるほどの差があり、しかも取扱いファンドが限定されているとなると、当然、金融機関は慎重に選ぶ必要があると考える。

金融機関にとって、「つみたてNISA」の口座の理や顧客対応は、手間のかかる業務かもしれない。しかし、国策の一つである「つみたてNISA」の取扱いファンドを極端に少なくして、投資家に選択の余地を与えないとすれば、それは何かおかしいのではないか、と思えてくる。

今後、運用会社の中には、「つみたてNISA」対象ファンドの信託報酬引き下げを検討するところも出てくるだろう。引続き、各社の動きに注目したいと思う。

「つみたてNISA」を始めようとされる投資家は、いつもの証券会社、いつもの銀行で、始めようとする前に、自分が購入したいファンドをどこの金融機関が取り扱っているのか、しっかり調べてから口座開設に臨んでもらいたい

【関連記事】

❑100円で資産運用⁉本音の投資信託㉔ 「つみたてNISA」のタテヨコナナメ(7)

❑100円で資産運用⁉本音の投資信託㉓ 「つみたてNISA」のタテヨコナナメ(6)

❑100円で資産運用⁉本音の投資信託㉒ 「つみたてNISA」のタテヨコナナメ(5)

❑100円で資産運用⁉本音の投資信託㉑ 「つみたてNISA」のタテヨコナナメ(4)

❑100円で資産運用⁉本音の投資信託⑳ 「つみたてNISA」のタテヨコナナメ(3)

❑100円で資産運用⁉本音の投資信託⑲ 「つみたてNISA」のタテヨコナナメ(2)

❑100円で資産運用⁉本音の投資信託⑱ 「つみたてNISA」のタテヨコナナメ(1)

配信元:NTTデータエービック

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | たわらノーロード国内株式<ラップ専用> | AM-One |

★

★

★

★

★

|

| 2 | たわらノーロード日経225 | AM-One |

★

★

★

★

★

|

| 3 | One DC国内株式インデックスファンド | AM-One |

★

★

★

★

|

| 4 | みずほ日経平均ファンド<DC年金> | AM-One |

★

★

★

★

|

| 5 | たわらノーロードTOPIX | AM-One |

★

★

★

★

|

| 6 | DIAM国内株式インデックスファンド<DC年金> | AM-One |

★

★

★

|

| 7 | DIAM国内株式パッシブ・ファンド | AM-One |

★

★

★

|

| 8 | インデックスマネジメントファンド225 | AM-One |

★

★

|

| 9 | 日経225ノーロードオープン | AM-One |

★

★

|

| 10 | MHAM株式インデックスファンド225 | AM-One |

★

★

|

| 11 | MHAMトピックスファンド | AM-One |

★

|

| 12 | MHAM TOPIXオープン | AM-One |

★

|

| 13 | インデックスマネジメントファンド225(DC年金) | AM-One |

-

|

このコラムの著者

大地 恒一郎 (オオチ コウイチロウ)

株式会社アセットデザインラボ 代表

1979年 電源開発株式会社(Jパワー)入社

1986年 外資系ITメーカーを経て

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

31年超の在職中 2002年~2005年執行役員、その他、商品企画部長、マーケティング部長、人事総務部長、監査部長などを歴任)

主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケ ティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト