運用成績をもとに「S&P500指数に勝つ」ファンドを探す ~小型成長株型編~

S&P500指数に勝つ小型成長株ファンドを探す

過去10年の騰落率をもとにして、S&P500指数に勝つファンドを探すシリーズです。

過去10年間の騰落率がS&P500指数を上回るファンドは、2022年5月末基準で24ファンドあります。投資対象別では、国内株式・小型成長株を主要投資対象とするファンドが10ファンドとなっています。

今回は、国内株式・小型成長株型ファンドに注目し、今後も好成績が期待できるファンドを確認します。

過去10年間の騰落率(2022年5月末基準)

| ファンド名 | 運用会社 | 分類 | 騰落率(10年) |

| DIAM新興市場日本株ファンド | AM-One | 小型成長株型 | 926.95% |

| 野村世界業種別投資シリーズ(世界半導体株投資) | 野 村 | グローバル株式型(無ヘッジ) | 664.51% |

| 日本新興株オープン | 日 興 | 小型成長株型 | 654.41% |

| SBI中小型成長株ファンドジェイネクスト(jnext) | SBI | 小型成長株型 | 648.82% |

| きらめきジャパン(きらめき) | AM-One | 国内株式・フリー型 | 619.54% |

| 情報エレクトロニクスファンド | 野 村 | マルチメディア関連株型 | 615.16% |

| 新成長株ファンド(グローイング・カバーズ) | 明治安田 | 小型成長株型 | 589.05% |

| マネックス・日本成長株ファンド(ザ・ファンド@マネックス) | AM-One | マルチメディア関連株型 | 559.80% |

| 日興中小型グロース・ファンド | 日 興 | 小型成長株型 | 530.88% |

| アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) | アライアンス | 北米株式型(無ヘッジ) | 529.88% |

| 米国製造業株式ファンド(USルネサンス) | BNYメロン | 北米株式型(無ヘッジ) | 520.27% |

| 野村米国ブランド株投資(アジア通貨コース)年2回決算型 | 野 村 | 北米株式型(無ヘッジ) | 505.16% |

| MHAM新興成長株オープン(J-フロンティア) | AM-One | 小型成長株型 | 501.74% |

| SBI中小型割安成長株ファンドジェイリバイブ(jrevive) | SBI | 小型成長株型 | 499.02% |

| UBS中国A株ファンド(年1回決算型)(桃源郷) | UBS | 中国・香港株式型 | 490.95% |

| 新生・UTIインドファンド | 新 生 | インド株式型 | 486.21% |

| フィデリティ・テクノロジー厳選株式ファンド(Jテック+) | フィデリティ | マルチメディア関連株型 | 479.89% |

| 大和住銀DC海外株式アクティブファンド | 三井住友DS | グローバル株式型(無ヘッジ) | 479.70% |

| ジャパニーズ・ドリーム・オープン | 三菱UFJ国際 | 小型成長株型 | 479.29% |

| 野村日本ブランド株投資(アジア通貨コース)年2回決算型 | 野 村 | 国内株式・フリー型 | 469.37% |

| 大和住銀DC外国株式ファンド | 三井住友DS | グローバル株式型(無ヘッジ) | 468.94% |

| スーパー小型株ポートフォリオ | 三井住友DS | 小型成長株型 | 467.40% |

| 新光小型株オープン(波物語) | AM-One | 小型成長株型 | 463.06% |

| 米国NASDAQオープンBコース | 野 村 | 北米株式型(無ヘッジ) | 457.14% |

| 上場インデックスファンド米国株式(S&P500)(上場S&P500米国株) | 日 興 | 北米株式型(無ヘッジ)ETF | 456.03% |

小型成長株ファンドの特徴

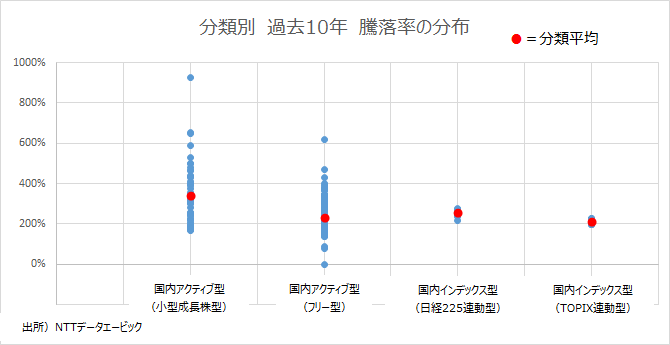

小型成長株ファンドの運用成果は、個別のファンド間格差が大きくなるという特徴があります。

小型成長株ファンドの投資対象となる銘柄数は、TOPIXをベンチマークとして、それを上回る投資成果を目指す一般的な日本株アクティブファンドよりも多くなります。一方、個別銘柄に対する情報量、例えばカバーしているアナリストの人数は、時価総額の大きな企業に比べて、小型株は少ないのが一般的です。投資銘柄の対象は多いのに情報は少ない中でファンドのポートフォリオを構築するため、小型株を投資対象とするファンドであってもその組入銘柄の違いが大きくなるのです。

結果として、ファンド間の運用格差も大きくなります。

どのファンドを選ぶかで、投資成果が大きく異なることになる小型成長株型ファンドは、過去の運用成果について、結果だけでなく運用経過などからファンドごとの特性を確認、比較した上でファンドを選ぶことが重要です。

1年ごとの騰落率比較

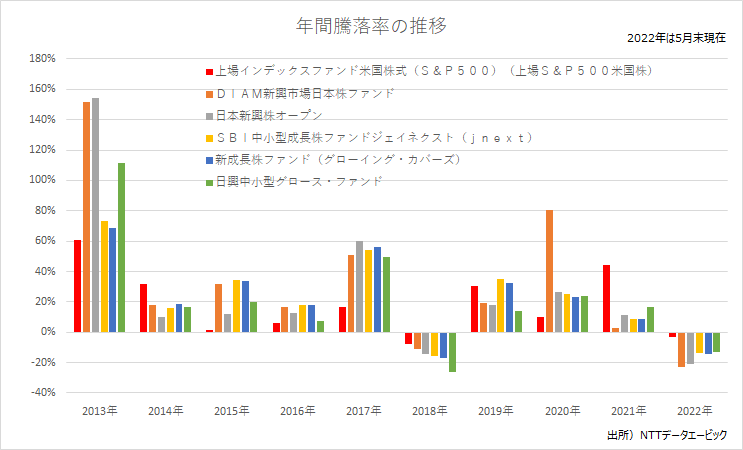

小型成長株型ファンドの過去10年の騰落率上位5ファンドについて、1年ごとの騰落率を確認しました。

10年間の前半5年と後半5年では、傾向が大きく異なります。

まず前半の5年間は、年間騰落率がマイナスになった年はありません。2014年を除く4年は、各ファンドともS&P500指数を大きく上回っています。

後半の5年間は逆にS&P500指数が優勢です。年間騰落率がマイナスとなった2018年と2022年は、各ファンドともS&P500指数よりも大きな下落率となっています。

前半に大きく貯金を蓄え、後半に貯金を取り崩しているといったイメージでしょうか?

最も貯金を積み上げているのは、前年後半から始まったアベノミクス相場による上昇を享受した2013年です。今回の運用成績計測期間が大幅上昇でスタートしているので、今後の期待値は、過去10年より差し引いて考えるべきでしょう。

S&P500指数の優勢が、今後いつまで続くのかは分かりませんが、「投資環境はある程度、循環する」との考えに基づけば、ファンドを購入するタイミングとしては、絶好とまではいかないまでも、いい時期にきているのではないかと思われます。

再度、国内小型成長株が優勢な時期がやってきて、そのことが明確になってからでは、投資成果の貯金が出来などころか高値掴みになってしまう可能性もあります。

小型成長株型ファンドへの投資戦略とファンド選定

年間騰落率の推移をみると、5ファンドの年間騰落率が同水準だったのは2017年のみといったように、運用成績の好不調の波は、ファンドによって異なることが分かります。

投資するファンドを選ぶ際は、そのことも踏まえて、一つのファンドに絞るのではなく、複数のファンドに分散するのがいいでしょう。

複数ファンドに分散投資するとして、10年間の騰落率トップの「DIAM新興市場日本株ファンド」を中心に考えたいところですが、残念ながら現在「DIAM新興市場日本株ファンド」は、新規の追加設定の受付けを停止しています。

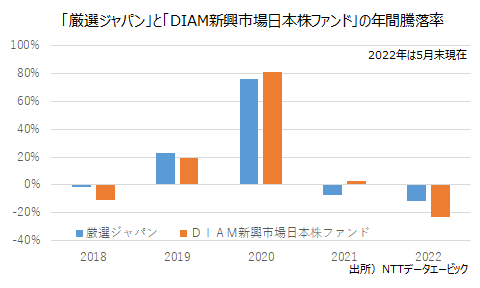

「DIAM新興市場日本株ファンド」と運用担当者が同じ「厳選ジャパン」は、候補となり得るでしょうか?

「厳選ジャパン」の設定日は、2017年9月29日なので、5年弱の運用期間となります。この間の年間騰落率を「DIAM新興市場日本株ファンド」と比較してみました。

注目されるのは、2020年の運用成績です。「DIAM新興市場日本株ファンド」は、2020年に他のファンドを大きく上回る成果を残していますが、「厳選ジャパン」もそれに近い水準の上昇率となっています。

運用担当者が同じなら、運用成果も同じということではありませんが、新規の追加設定の受付けを停止している「DIAM新興市場日本株ファンド」の代替候補となりそうです。

次に組み合わせるファンドを探します。

「DIAM新興市場日本株ファンド」と特性が異なるファンドとしては、「SBI中小型成長株ファンドジェイネクスト(jnext)」と「新成長株ファンド(グローイング・カバーズ)」があります。

運用会社は「SBI中小型成長株ファンドジェイネクスト(jnext)」がSBIアセットマネジメント、「新成長株ファンド(グローイング・カバーズ)」が明治安田アセットマネジメントですが、ともにエンジェルジャパン・アセットマネジメント株式会社より投資に関する助言を受けています。その為、ファンドの特性が類似しているのでしょう。

特性が類似しているファンドに分散する必要性は低いので、どちらかに絞りたいところですが、今後の成績が良い方を予測するこは困難です。

ファンド概要を比べてみましょう。信託報酬は、年率1.87%、信託財産留保額は、0.3%で同じです。

「SBI中小型成長株ファンドジェイネクスト(jnext)」は、年1回決算、基準価額の上昇を重視し、設定来の分配基金累計は0円となっています。

「新成長株ファンド(グローイング・カバーズ)」は、年1回決算で、基準価額の上昇を重視する分配方針は同じですが、設定来の分配金は、1,080円となっています。

運用効率を重視するなら「SBI中小型成長株ファンドジェイネクスト(jnext)」でしょうか?

信託期間は「SBI中小型成長株ファンドジェイネクスト(jnext)」が無期限、「新成長株ファンド(グローイング・カバーズ)」は、2024年4月25日までとなっています。

「新成長株ファンド(グローイング・カバーズ)」は、運用成績が良く、純資産も十分あるので、信託期間が延長になる可能性が高いと思われますが、信託期間が気になる方は、「SBI中小型成長株ファンドジェイネクスト(jnext)」を選択した方が無難かもしれません。

上位5ファンドのうち残りの2ファンドは、日興アセットマネジメントが運用するファンドです。

信託報酬 年1.672% 信託財産留保額 なし

信託期間 2026年12月18日 決算 年1回

信託報酬 年2.057% 信託財産留保額 0.3%

信託期間 無期限 決算 年1回

「日本新興株オープン」は、1999年のITバブル時には、高額分配を実施していますが、直近5年の分配実績を見ると両ファンドとも、分配金の水準を抑えて基準価額の上昇を重視しているようです。

信託報酬の水準を意識するなら「日本新興株オープン」、長期保有を前提にあえて信託財産留保額があるファンドを選ぶなら「日興中小型グロース・ファンド」といった選択肢が考えられます。

S&P500指数は米国株の指数であり、国内株式型ファンドと単純比較はできませんが、過去10年の騰落率でS&P500指数を上回る運用実績を残している小型成長株型ファンドもうち、上位5ファンドの特性等を確認しました。

現在、積立投資などで、S&P500指数連動型のインデックスファンドが、保有ファンドの中心となっている方は、運用資産の充実を図るために、併せて投資することを検討してみてはいかがでしょう。

【関連記事】

❑運用成績をもとに「S&P500指数に勝つ」ファンドを探す ~マルチメディア関連株型編~

配信元:NTTデータエービック

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | 野村世界業種別投資シリーズ(世界半導体株投資) | 野 村 |

★

★

★

★

★

|

| 2 | 厳選ジャパン | AM-One |

★

★

★

★

★

|

| 3 | 米国製造業株式ファンド(USルネサンス) | BNYメロン |

★

★

★

★

★

|

| 4 | 情報エレクトロニクスファンド | 野 村 |

★

★

★

★

|

| 5 | 日興中小型グロース・ファンド | アモーヴァ |

★

★

★

★

|

| 6 | 日本新興株オープン | アモーヴァ |

★

★

★

★

|

| 7 | eMAXIS Slim米国株式(S&P500) | 三菱UFJAM |

★

★

★

★

|

| 8 | eMAXIS S&P500インデックス | 三菱UFJAM |

★

★

★

★

|

| 9 | ジャパニーズ・ドリーム・オープン | 三菱UFJAM |

★

★

★

★

|

| 10 | SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500) | SBI |

★

★

★

★

|

| 11 | 米国NASDAQオープンBコース | 野 村 |

★

★

★

|

| 12 | 新成長株ファンド(グローイング・カバーズ) | 明治安田 |

★

★

★

|

| 13 | フィデリティ・テクノロジー厳選株式ファンド(Jテック+) | フィデリティ |

★

★

★

|

| 14 | 新光小型株オープン(波物語) | AM-One |

★

★

★

|

| 15 | UBS中国A株ファンド(年1回決算型)(桃源郷) | UBS |

★

★

★

|

| 16 | 大和住銀DC外国株式ファンド | 三井住友DS |

★

★

★

|

| 17 | 大和住銀DC海外株式アクティブファンド | 三井住友DS |

★

★

★

|

| 18 | SBI中小型成長株ファンドジェイネクスト(jnext) | SBI |

★

★

★

|

| 19 | 野村日本ブランド株投資(アジア通貨コース)年2回決算型 | 野 村 |

★

★

|

| 20 | マネックス・日本成長株ファンド(ザ・ファンド@マネックス) | AM-One |

★

★

|

| 21 | MHAM新興成長株オープン(J-フロンティア) | AM-One |

★

★

|

| 22 | SBI中小型割安成長株ファンドジェイリバイブ(jrevive) | SBI |

★

★

|

| 23 | アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) | アライアンス |

★

|

| 24 | One新興市場日本株ファンド | AM-One |

★

|

| 25 | SBI・UTIインドファンド | SBI |

★

|

このコラムの著者

NTTデータエービック (エヌティーティーデータエービック)

投資信託の評価機関として蓄積した各種データをもとに、みんかぶ投信のニュースやレポート、コラムを執筆しています。また、投信会社を訪問し、話題の投資信託等のインタビュー記事など投資に役立つコンテンツを提供しています。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト