運用成績をもとに「S&P500指数に勝つ」ファンドを探す ~グローバル株式型編~

S&P500指数に勝つグローバル株式型ファンドを探す

過去10年の騰落率をもとにして、S&P500指数に勝つファンドを探すシリーズの4回目はグローバル株式型ファンドに注目します。

過去10年間の騰落率がS&P500指数を上回るファンドは、2022年5月末基準で24ファンドあります。その内、3ファンドが、グローバル株式型に分類されるファンドです。

今回は、過去10年間の騰落率でS&P500指数を上回った上記3ファンドについて、その商品性を確認します。

過去10年間の騰落率(2022年5月末基準)

| ファンド名 | 運用会社 | 分類 | 騰落率(10年) |

| DIAM新興市場日本株ファンド | AM-One | 小型成長株型 | 926.95% |

| 野村世界業種別投資シリーズ(世界半導体株投資) | 野 村 | グローバル株式型(無ヘッジ) | 664.51% |

| 日本新興株オープン | 日 興 | 小型成長株型 | 654.41% |

| SBI中小型成長株ファンドジェイネクスト(jnext) | SBI | 小型成長株型 | 648.82% |

| きらめきジャパン(きらめき) | AM-One | 国内株式・フリー型 | 619.54% |

| 情報エレクトロニクスファンド | 野 村 | マルチメディア関連株型 | 615.16% |

| 新成長株ファンド(グローイング・カバーズ) | 明治安田 | 小型成長株型 | 589.05% |

| マネックス・日本成長株ファンド(ザ・ファンド@マネックス) | AM-One | マルチメディア関連株型 | 559.80% |

| 日興中小型グロース・ファンド | 日 興 | 小型成長株型 | 530.88% |

| アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) | アライアンス | 北米株式型(無ヘッジ) | 529.88% |

| 米国製造業株式ファンド(USルネサンス) | BNYメロン | 北米株式型(無ヘッジ) | 520.27% |

| 野村米国ブランド株投資(アジア通貨コース)年2回決算型 | 野 村 | 北米株式型(無ヘッジ) | 505.16% |

| MHAM新興成長株オープン(J-フロンティア) | AM-One | 小型成長株型 | 501.74% |

| SBI中小型割安成長株ファンドジェイリバイブ(jrevive) | SBI | 小型成長株型 | 499.02% |

| UBS中国A株ファンド(年1回決算型)(桃源郷) | UBS | 中国・香港株式型 | 490.95% |

| 新生・UTIインドファンド | 新 生 | インド株式型 | 486.21% |

| フィデリティ・テクノロジー厳選株式ファンド(Jテック+) | フィデリティ | マルチメディア関連株型 | 479.89% |

| 大和住銀DC海外株式アクティブファンド | 三井住友DS | グローバル株式型(無ヘッジ) | 479.70% |

| ジャパニーズ・ドリーム・オープン | 三菱UFJ国際 | 小型成長株型 | 479.29% |

| 野村日本ブランド株投資(アジア通貨コース)年2回決算型 | 野 村 | 国内株式・フリー型 | 469.37% |

| 大和住銀DC外国株式ファンド | 三井住友DS | グローバル株式型(無ヘッジ) | 468.94% |

| スーパー小型株ポートフォリオ | 三井住友DS | 小型成長株型 | 467.40% |

| 新光小型株オープン(波物語) | AM-One | 小型成長株型 | 463.06% |

| 米国NASDAQオープンBコース | 野 村 | 北米株式型(無ヘッジ) | 457.14% |

| 上場インデックスファンド米国株式(S&P500)(上場S&P500米国株) | 日 興 | 北米株式型(無ヘッジ)ETF | 456.03% |

[運用方針]

1. 世界各国の半導体関連企業の株式を主要投資対象とし、信託財産の成長を目標に積極的な運用を行うことを基本とします。

2. 株式への投資にあたっては、世界各国の半導体関連企業の株式を中心に、各国・地域のマクロ投資環境見通し等を考慮しつつ、技術力、価格決定力、利益構造、財務内容などの観点から個別銘柄のファンダメンタルズ分析を行ない、組入銘柄を決定します。

3. ファンドは、MSCI All Country World Semiconductors & Semiconductor Equipment(税引後配当込み・円換算ベース)をベンチマークとします。

[運用方針]

1. マザーファンド投資を通じて、海外の株式へ分散投資を行い、リスクの低減とグローバルな投資機会の獲得により、信託財産の長期的な成長を目標として運用を行います。

2. MSCIコクサイ・インデックス(円換算)をベンチマークとし、中長期的にベンチマークを上回る投資成果を目指します。

3. 実質組入外貨建資産については、原則として為替ヘッジは行いません。

4. マザーファンドにおける運用指図にかかる権限をティー・ロウ・プライス・アソシエイツ・インクへ委託します。

[運用方針]

1. マザーファンド投資を通じて、海外の株式へ分散投資し、リスクの低減とグローバルな投資機会の獲得により、信託財産の長期的な成長を目指します。

2. MSCIコクサイ・インデックス(円換算)をベンチマークとし、中長期的にベンチマークを上回る投資成果を目指します。

3. 実質組入れ外貨建資産については、原則として為替ヘッジは行いません。

4. マザーファンドの運用にかかる権限を、ティー・ロウ・プライス・アソシエイツ・インクへ委託します。

「大和住銀DC海外株式アクティブファンド」と「大和住銀DC外国株式ファンド」の違いは販売チャネル

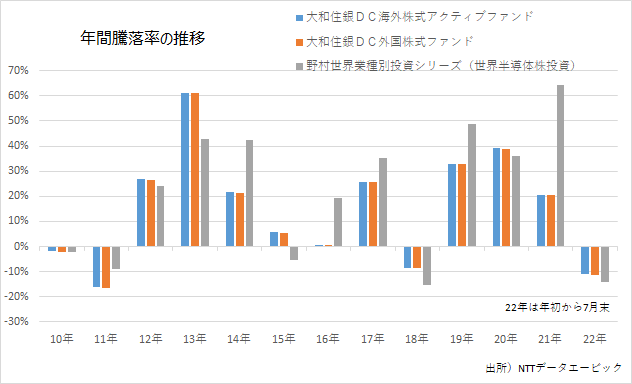

「大和住銀DC海外株式アクティブファンド」と「大和住銀DC外国株式ファンド」は、運用方針がほぼ同じです。両ファンドが投資するマザーファンドは同じファンドなので、商品性としては同一のファンドと考えていいでしょう。年間騰落率もほぼ同じように推移しています。

違いは、販売会社です。ともにファンド名に「DC」の文字が入っていることからも分かるように、DC用のファンドですが、「大和住銀DC外国株式ファンド」DC専用であるのに対し、「大和住銀DC海外株式アクティブファンド」は、一般の販売チャネルでも取り扱っています。

今後も高い成長が期待される「野村世界業種別投資シリーズ(世界半導体株投資)」

「野村世界業種別投資シリーズ」は、「野村世界業種別投資シリーズ(世界金融株投資)」、「野村世界業種別投資シリーズ(世界資源株投資)」、「野村世界業種別投資シリーズ(世界半導体株投資)」、「野村世界業種別投資シリーズ(世界ヘルスケア株投資)」の5業種とマネープルファンドで構成されています。

各業種の過去10年間の年換算リターンは、「野村世界業種別投資シリーズ(世界金融株投資)」12.35%、「野村世界業種別投資シリーズ(世界資源株投資)」7.31%、「野村世界業種別投資シリーズ(世界半導体株投資)」24.29%、「野村世界業種別投資シリーズ(世界ヘルスケア株投資)」16.76%となっています。(2022年7月末基準)

各ファンドとも好成績を残しており、投資対象となる各業種が十分に成長力を有していることが分かります。その中でも「野村世界業種別投資シリーズ(世界半導体株投資)」の投資対象である半導体関連企業が最も成長性が高かったということでしょう。

半導体産業は、長期にわたり成長を続けてきましたが今後の半導体需要についてはどうでしょう?

これまで半導体産業は、PC、テレビ、携帯電話からスマホなどが成長を牽引してきましたが、今後は、情報通信の技術革新に伴い、更に幅広い産業が成長の牽引役となり事が予想されます。例えば自動車産業です。従来のガソリン車からの転換が加速していくことが見込まれる電気自動車は、従来のガソリン車に比べて2倍程度の半導体が必要だと言われています。更に、自動運転となると、情報通信とその処理などに大量の半導体が必要となるでしょう。

様々な分野でのデジタルトランスフォーメーション(DX)に代表されるデジタル化の進展により、今後も半導体産業は高い成長性が見込まれそうです。

半導体産業には、2年前後の好況期と不況期を繰り返す約4年周期のシリコンサイクルあることが知られています。「野村世界業種別投資シリーズ(世界半導体株投資)」の運用成績をみても、安定的に成長するといよりは、上昇時と下落時を繰り返しつつ長期的には大きく上昇していることが確認できます。

投資に際しては、シリコンサイクルをまたぐような長期投資で、半導体産業の高い成長性を享受することを目指すスタンスが適していると思われます。

ハイテク系のテーマ型ファンド選びに迷ったら「野村世界業種別投資シリーズ(世界半導体株投資)」を選択するのも一つの方法でしょう。

【関連記事】

❑運用成績をもとに「S&P500指数に勝つ」ファンドを探す ~米国株式型編~

❑運用成績をもとに「S&P500指数に勝つ」ファンドを探す ~マルチメディア関連株型編~

配信元:NTTデータエービック

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | 野村世界業種別投資シリーズ(世界半導体株投資) | 野 村 |

★

★

★

★

★

|

| 2 | 米国製造業株式ファンド(USルネサンス) | BNYメロン |

★

★

★

★

★

|

| 3 | 情報エレクトロニクスファンド | 野 村 |

★

★

★

★

|

| 4 | 野村世界業種別投資シリーズ(世界資源株投資) | 野 村 |

★

★

★

★

|

| 5 | 日興中小型グロース・ファンド | アモーヴァ |

★

★

★

★

|

| 6 | 日本新興株オープン | アモーヴァ |

★

★

★

★

|

| 7 | ジャパニーズ・ドリーム・オープン | 三菱UFJAM |

★

★

★

★

|

| 8 | 米国NASDAQオープンBコース | 野 村 |

★

★

★

|

| 9 | 新成長株ファンド(グローイング・カバーズ) | 明治安田 |

★

★

★

|

| 10 | フィデリティ・テクノロジー厳選株式ファンド(Jテック+) | フィデリティ |

★

★

★

|

| 11 | 新光小型株オープン(波物語) | AM-One |

★

★

★

|

| 12 | UBS中国A株ファンド(年1回決算型)(桃源郷) | UBS |

★

★

★

|

| 13 | 大和住銀DC外国株式ファンド | 三井住友DS |

★

★

★

|

| 14 | 大和住銀DC海外株式アクティブファンド | 三井住友DS |

★

★

★

|

| 15 | SBI中小型成長株ファンドジェイネクスト(jnext) | SBI |

★

★

★

|

| 16 | 野村世界業種別投資シリーズ(世界金融株投資) | 野 村 |

★

★

|

| 17 | 野村日本ブランド株投資(アジア通貨コース)年2回決算型 | 野 村 |

★

★

|

| 18 | 野村世界業種別投資シリーズ(世界ヘルスケア株投資) | 野 村 |

★

★

|

| 19 | マネックス・日本成長株ファンド(ザ・ファンド@マネックス) | AM-One |

★

★

|

| 20 | MHAM新興成長株オープン(J-フロンティア) | AM-One |

★

★

|

| 21 | SBI中小型割安成長株ファンドジェイリバイブ(jrevive) | SBI |

★

★

|

| 22 | アライアンス・バーンスタイン・米国成長株投信Bコース(為替ヘッジなし) | アライアンス |

★

|

| 23 | One新興市場日本株ファンド | AM-One |

★

|

| 24 | SBI・UTIインドファンド | SBI |

★

|

このコラムの著者

NTTデータエービック (エヌティーティーデータエービック)

投資信託の評価機関として蓄積した各種データをもとに、みんかぶ投信のニュースやレポート、コラムを執筆しています。また、投信会社を訪問し、話題の投資信託等のインタビュー記事など投資に役立つコンテンツを提供しています。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト