100円で資産運用⁉本音の投資信託㉜ 「つみたてNISA」のタテヨコナナメ(15)

今回は、前回に続き「つみたてNISA」を始める際、どのようにファンドを選べばいいのか、筆者なりの考え方をお伝えしたい。特に、投資信託の購入は初めて、という投資信託初心者の方は、どのようにファンドを選べばいいのか分からない、というお悩みを持つ方が多いようだ。

前回の最後の部分では、「極論すれば、このリスト(金融庁の対象ファンドのリスト)に掲載されているファンドの中から、好きなファンドを1つ選んで積立投資を始めれば、資産形成の王道を実践している、ともいえる。」と述べた。

実際のところ、「つみたてNISA」対象ファンドの中に、買ってはいけないファンドがあるとは思っていない。

ただ、そうは言っても、「つみたてNISA」対象ファンドは206本(ETFを除く、6月27日現在)あり、初めての方がファンドを選ぼうとすると、まだまだ多過ぎる、と感じるのではないだろうか。

そこで、まずこの206本のファンドには、どのようなファンドが含まれているのか、改めて内訳をみてみることにしよう。

206本のファンドは、指定インデックス投資信託183本と、指定インデックス投資信託以外の投資信託(アクティブ運用投資信託等)23本に分かれている。

そのうち、指定インデックスといわれる指数には、どのようなものがあるのだろうか。

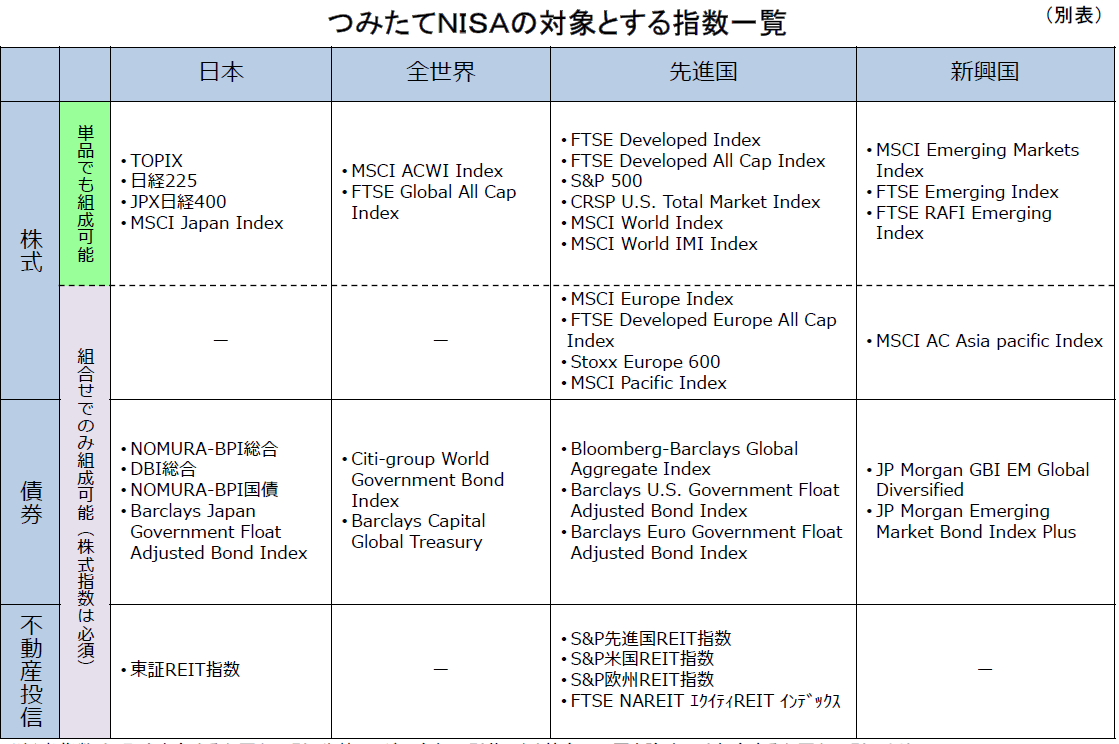

『「つみたてNISA」のタテヨコナナメ(4)』で掲載した、金融庁の資料を再掲する。

(2017年の金融庁資料より抜粋…現在では、指数の名称が変わっているものもある)

この表で分るように、上段の「単品でも組成可能」という指数以外の、株式指数の一部、債券指数、REIT指数は、他の株式指数と組み合わせることでしかファンドを組成することはできない。例えば、債券指数に連動するファンドは、単独のファンドとしては「つみたてNISA」の対象ファンドにはなれないのだ。また、この表には載っていない株価指数に連動するファンドは、「指定インデックス投資信託」ではなく、「アクティブ運用投資信託等」に分類されることになる。

■ 単一指数型(株式型)のうち一国のみの株価指数について

ではまず、指定インデックス投資信託183本がどのような内訳になっているのかをみてみよう。

これは単一指数型(株式型)と複数指数型(バランス型)に分かれ、現在は、単一指数型ファンドが93本、複数指数型ファンドが90本となっている。

単一指数型は、上表の緑色の欄にある「単品でも組成可能」な指数に連動しているファンドである。

指数としては、日本の株価指数に連動する国内型ファンドが38本。そして、海外型と総称するが、全世界、先進国、新興国の株価指数に連動するファンドが全部で55本ある。

国内株価指数は4種類指定されているが、現在「MSCI Japan Index」に連動するファンドはない。

内訳は、TOPIX(東証株価指数)型が13本、日経平均株価型は20本、そして2014年から公表されているJPX日経インデックス400という比較的新しい指数に連動するタイプが5本、である。

次に、海外型の株価指数をみてみよう。

先に述べたように、海外の株価指数は、大きく3つに分かれている。しかし厳密にいうと、3つではなく、4つに分かれているといえる。それは、先進国株の中に、米国一国のみの株価指数が含まれているからだ。つまり、海外型は、全世界株、米国株、先進国株、新興国株の4つの株価指数に分かれていると考えた方がいいだろう。

海外の株価指数の中で、一国のみの株価指数は、今のところ米国の株価指数だけだ。

それはS&P500とCRSP U.S. Total Market Indexの2つである。

一般に良く知られている、ダウ・ジョーンズ工業株価平均、いわゆるニューヨーク・ダウという株価指数は、「つみたてNISA」の指定インデックスにはなっていない。

しかし、この指数に連動する投資信託も、「つみたてNISA」の対象ファンドとして2本含まれている。どういうことかというと、この指数は指定インデックスではないため、ニューヨーク・ダウに連動するファンドは「指定インデックス投資信託以外の投資信託(アクティブ運用投資信託等)」に含まれているのである。

さて、2つの米国株価指数だが、このうちS&P500に連動するファンドは9本ある。

2021年、1年間で最も資金流入額の多かった「つみたてNISA」対象ファンドの上位2ファンドは、2本ともこのS&P500に連動するファンドだった。

そして、もう一つの指数、CRSP U.S. Total Market Index に連動するファンドは2本だ。この指数は、S&P500よりも銘柄数が多いという特徴がある。

米国の株価指数に連動するファンドは、この指定インデックス投資信託では合計11本、これにアクティブ運用投資信託等に含まれる2本を含め、全部で13本あることになる。

■ 単一指数型(株式型)のうち複数の国で構成される株価指数について

次に、全世界株価指数、先進国株価指数、新興国株価指数の3つをみてみる。

全世界株価指数は、全世界の株価を対象とする株価指数だが、2つ指定されている。

1つは、MSCI ACWI Index(MSCI オールカントリー・ワールド・インデックス)、もう一つはFTSE Global All Cap Index(FTSEグローバル・オールキャップ・インデックス)である。

どちらの指数も、先進国と新興国の株式(どちらも45~48カ国前後)で構成されている。そして銘柄数は、前者は約3,000銘柄、後者は約8,000銘柄となっている。

そしてMSCI ACWI Indexに連動するファンドは9ファンド、FTSE Global All Cap Indexに連動するファンドは3ファンドとなっている。

次に先進国株価指数と新興国株価指数をみてみよう。

先進国株価指数に連動するファンドは、現在、19ファンドある。

そして1ファンドを除き、他の18ファンドは全て、MSCI コクサイ・インデックスというものに連動するファンドである。これは、MSCI World Indexという指数の1つであり、先進国24カ国から日本を除く23カ国で構成されている。

この指数は、先進国株価指数としては、日本で最も一般的なものだろう。

日本が除かれているため、日本のTOPIXなどと組み合わせやすい、ということなのだろう。

そして、FTSE Developed All Cap Indexという先進国株価指数に連動するファンドが、1ファンドある。

次に新興国株価指数に連動するファンドだが、これは12ファンドある。

そのうち、10ファンドは、MSCI Emerging Markets Indexに連動するファンドだ。あとはFTSE Emerging IndexとFTSE RAFI Emerging Indexで、それぞれ1ファンドある。

以上、単一指数型について説明してきた。

■ 単一指数型の組合わせ

ここで、筆者の考えを述べてみよう。

「つみたてNISA」で初めて投資信託を購入する、という方は、この単一指数型から1本、あるいは、次に説明する複数指数型から1本、選べばいいと思っている。

「つみたてNISA」という非課税制度は、積立投資による資産形成を促す制度である。

そして資産形成の王道は、「長期・積立・分散」投資であるのは、ご承知の通りだ。このうち、「長期・積立」は制度として組み込まれているので、投資家は、「分散」を意識してファンドを選ぶ必要がある。

では、この指定インデックスに含まれている株価指数は、「分散」を実践できる指数なのだろうか。

筆者は前回、極端なことをいうと、どれでも1ファンド選べば良いのでは、といった。

確かに単一指数型のうち、一国のみの株価指数、つまり日本と米国の株価指数に連動するファンドであっても、銘柄数は200銘柄以上含まれている。

実際、昨年の資金流入額上位2ファンドは、S&P500に連動するファンドだった。シンプルでわかりやすいファンド選びとしては、これで良いのかもしれない。確かに「銘柄分散」にはなっている。

ただ、筆者は、一国のみの株価指数のファンドには、他の単一指数型ファンドを組み合わせた方が良いと考えている。その理由は、「銘柄分散」だけではなく、「地域分散」も組み合わせてもらいたい、と思うからだ。日本だけ、米国だけでは、金融庁の勧める「グローバルな分散投資」にはならないと思うのだ。

ではなぜ、一国のみの株価指数が指定されているのだろうか。

グローバルな分散投資を勧めている金融庁が、一国のみの株価指数に連動するファンドを49本も指定している理由を、筆者は以下のように考える。

「つみたてNISA」では、一国のみの株価指数として現在、日本と米国の株価指数しか指定されていない。

あくまで推測だが、投資初心者でも一度は聞いたことのある指数や、馴染みのある株式市場の株価指数、を選定した、ということなのではないだろうか。

或いは、全世界株価指数に占める割合が、米国株式は60%程度、日本株式は6%程度であり、両国合計では7割近くになることから、両国の株価指数を組み合わせれば、ある程度グローバルな分散投資に近づけることができる、と考えたのかもしれない。

いずれにしろ、単一指数型93本の中から、「グローバルな分散投資」を実践しようとすれば、いろいろな組合せが可能だろう。

■ よりシンプルに「グローバルな分散投資」

しかし、いくつかの組合せを考えるより、もっと「グローバルな分散投資」を簡単に行う方法がある。

既にお気づきかと思うが、筆者がお薦めするのは、全世界株価指数に連動するファンドである。

現在、2つの指数が指定されていて、合計12ファンドあるのだが、その中から、1ファンドを選べば良いと考える。

全世界株価指数に連動するファンドを選ぶ理由としては、「グローバルな分散投資」が可能という以外に、筆者自身は、次のように考えている。

筆者は、世界経済の長期的な成長を信じている。これまで世界経済は、平均すると年率4%以上の成長(1990年~2020年)を続けてきた。直近は、戦争や利上げなどで、世界経済の先行きに陰りが見えてきているのも事実だ。しかし、長期的にみれば、今後は新興国の成長も世界経済をけん引する形で、やはり成長していくのではないだろうか。

ただし、株価指数が経済成長率以上に上昇するような局面は、どこかで行き過ぎの修正を余儀なくされることもあるだろう。ただ、世界経済が今後も成長していくと考えるのであれば、全世界株価指数への投資は、理にかなっているのではないかと考えている。

ただし、一つ注意していただきたい点がある。

預貯金の残高が心細い方は、月々の余裕資金の全額を「つみたてNISA」に振り向けるのではなく、半分は預貯金に、残りの半分を積立投資に回すようにしてはいかがだろうか。

投資による資産形成は必要だが、まずは生活費の最低3か月分程度の預貯金は用意しておくことをお勧めする。

今回説明した全世界株価指数に連動するファンドは、株式100%のファンドだ。

投資信託への投資が初めての方にとっては、株式100%のファンドは少しリスクが高い、と感じる方がいらっしゃるかもしれない。また、「分散投資」といいながら、債券やREITは含まれていないではないか、とおっしゃる方もいるだろう。

そういう方々には、複数指数型のファンドをお薦めしたい。

この複数指数型(バランス型)も90本ある。

この中から何を選べばいいか、筆者なりの考え方は次回ご説明することにしよう。

【関連記事】

❑100円で資産運用⁉本音の投資信託㉛ 「つみたてNISA」のタテヨコナナメ(14)

❑100円で資産運用⁉本音の投資信託㉚ 「つみたてNISA」のタテヨコナナメ(13)

❑100円で資産運用⁉本音の投資信託㉙ 「つみたてNISA」のタテヨコナナメ(12)

❑100円で資産運用⁉本音の投資信託㉘ 「つみたてNISA」のタテヨコナナメ(11)

❑100円で資産運用⁉本音の投資信託㉗ 「つみたてNISA」のタテヨコナナメ(10)

❑100円で資産運用⁉本音の投資信託㉖「つみたてNISA」のタテヨコナナメ(9)

❑100円で資産運用⁉本音の投資信託㉕ 「つみたてNISA」のタテヨコナナメ(8)

❑100円で資産運用⁉本音の投資信託㉔ 「つみたてNISA」のタテヨコナナメ(7)

❑100円で資産運用⁉本音の投資信託㉓ 「つみたてNISA」のタテヨコナナメ(6)

❑100円で資産運用⁉本音の投資信託㉒ 「つみたてNISA」のタテヨコナナメ(5)

❑100円で資産運用⁉本音の投資信託㉑ 「つみたてNISA」のタテヨコナナメ(4)

❑100円で資産運用⁉本音の投資信託⑳ 「つみたてNISA」のタテヨコナナメ(3)

配信元:NTTデータエービック

このコラムの著者

大地 恒一郎 (オオチ コウイチロウ)

株式会社アセットデザインラボ 代表

1979年 電源開発株式会社(Jパワー)入社

1986年 外資系ITメーカーを経て

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

31年超の在職中 2002年~2005年執行役員、その他、商品企画部長、マーケティング部長、人事総務部長、監査部長などを歴任)

主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケ ティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト