100円で資産運用⁉本音の投資信託㉝ 「つみたてNISA」のタテヨコナナメ(16)

前回は、単一指数型、例えば、東証株価指数に連動するファンド、米国のS&P500に連動するファンド、先進国株価指数であるMSCI KOKUSAIなどに連動するファンドなどから選ぶ場合の、筆者のお薦め(全世界株価指数連動型)についてお伝えした。

この場合、ファンドに組み入れられる株式の比率(株式組入率)は、100%となる。

単一指数型のどの指数のどのファンドを選んだとしても、株式100%のファンドだ。

ただ、投資信託への投資が初めての方の中には、このような株式100%のファンドへの投資はリスクが高い、とやや抵抗のある方や敬遠される方もいらっしゃることだろう。

■ 単一指数型へ投資する場合のリスクコントロール

率直に言えば、株式100%のファンドに積立投資をするようなケースでは、積立投資とは別に、預貯金や個人向け国債などにも資金を振り向けることで、リスクコントロールを行えば良いと考えている。

例えば、「つみたてNISA」の年間上限枠40万円まで、全世界株価指数に連動するファンドに投資を行うのであれば、その他に安全資産として、同じ額(40万円)程度の個人向け国債(「変動10年」)を購入すれば良いのではないか、ということだ。或いは、金利は極めて低いが、定期預金に預けてもいいだろう。

そうすることで、ご自身の資産の50%をリスクの高い資産へ、残り50%でリスクの低い資産を保有することになり、個人の資産全体のリスクを下げることが可能となる。

その場合、どの程度のリスク・リターンになるのか、myINDEXというサイトで計算してみた(2022年7月28日現在)。

全世界株価指数のMSCI ACWI IndexやFTSE Global All Cap Indexの中身を見ると、概ね先進国株(日本除く)84%、日本株6%、新興国株10%、という構成比率になっている。簡易的にこの値を使用して計算してみると、全世界株価指数のリスクは18.7%、平均リターンは8.9%となる。一方、現金を50%にして、株式はそれぞれ1/2にしてみると、リスクは9.3%、平均リターンは4.9%となった。

この計算では、リスクは1/2以下になるが、平均リターンはそこまでは下がらなかった。

あくまで過去20年間の実績を基にした理論上の話ではある。とはいえ、こういうリスクのコントロール方法があるということは知っておいてもいいのではないだろうか。

■「複数指数型(バランス型)」の内訳

さて、今回は「分散投資」の代表ともいえる「複数指数型(バランス型)」を見ていくことにする。

「つみたてNISA」の対象ファンドは全て、株式を含むファンドとなっている。

つまり「複数指数型」という場合でも、必ず何らかの株価指数に連動する資産が含まれているということになる。

そして、現在の「複数指数型」に含まれるファンドは、「単一指数型」93ファンドを除いた90ファンドだ(2022年7月28日現在)。そのうち、国内型は、国内指数を対象とした2指数型と3指数型がそれぞれ2ファンドずつあり、それ以外の86ファンドは全て、何らかの海外指数を対象とした資産を含むファンドとなっている。

その内訳は、2指数型が5ファンド、3指数型が4ファンド、4指数型が21ファンド、5指数型が2ファンド、6指数型が17ファンド、7指数型が7ファンド、8指数型が30ファンド、となっている。

■ ターゲット・イヤー型について

この「複数指数型」をさらに区分すると、資産比率固定型と資産比率変動型という2つのタイプがある。

資産比率変動型の代表格は、ターゲット・イヤー型と呼ばれるファンドである。

これは、簡単に言うと、例えば退職を迎える年をターゲット・イヤー、つまり目標年とするようなファンドのことである。

目標年に向かって、リスクの高い資産の組入比率を徐々に下げていき、リスクの低い資産の組入比率を増やしていくような運用を行うものだ。

ファンドに組入れられている資産の組入比率をどのようにコントロールしていくか、その方法は運用会社によって異なっている。いずれにしろ、投資家は積立を続けるだけで、運用会社が投資家に代わって、組入比率をコントロールしてくれるファンドであり、投資家は手間をかけなくても済むという意味で、便利といえば便利なファンドといえるだろう。

ただ、「つみたてNISA」の場合は注意が必要だろう。というのは、非課税期間が20年と限定されているからである。

個人型確定拠出年金「iDeCo」の場合は、60歳まで原則換金はできないが、逆に60歳到達年をイメージしやすいこと、また20代で始めると30年以上の投資期間があることなど、「つみたてNISA」にはない利点がある。

一方、「つみたてNISA」の場合は、非課税期間が20年しかないことや、ロールオーバーができないことなどを確認していく必要がある。例えば30歳の方が、約28年後の58歳になる年である2050年をターゲットにしたファンドの積立を始めたとする。すると、2022年に投資を開始した「つみたてNISA(2022年分)」は、2041年に非課税期間が満了することになる。2050年まではまだ9年残すタイミングで非課税期間が終了し、2042年には課税口座に移すか、換金する必要があるのだ。

「つみたてNISA」は2042年まで存続することは決まっているので、2042年も同じファンドに投資することで、引続き非課税枠の恩恵を受けることは可能だ。

しかし、60歳まで黙々と積立を続けていけば良い「iDeCo」に比べると、少し使い方に工夫が必要だろう。

■ 資産比率均等型について

そこで、「つみたてNISA」においては、組入比率が固定された資産比率固定型のファンドを考えてみてはいかがだろうか。

資産比率固定型の中には、各資産の比率を均等にしている資産比率均等型というタイプがあり、資産配分の考え方はいたってシンプルである。個人的にはこのタイプがお薦めである。

この均等型に対して、複雑な計算を用いて最適なリスクとリターンになるように、資産配分比率を決めているファンドがある。

それらは、投資家のリスクに対する考え方(リスク許容度)に応じて、株式部分の組入率が低い「安定型」から、株式部分の組入率が比較的高い「積極型」など、いくつかのタイプに分かれていることが多い。

ただ、自分がリスクをどの程度まで許容できるか、ということを分かっている人はどれくらいいるだろうか。その場合、ロボアドバイザーなどのツールを使って、リスク許容度を測ろうとすることもある。ただその場合は、ロボアドバイザーのために追加のコストが発生するという点には注意が必要だ。

そこで筆者は、資産配分比率をシンプルに均等にしている資産比率均等型のファンドに継続投資していくことも、一つの投資方法ではないかと考えるのだ。

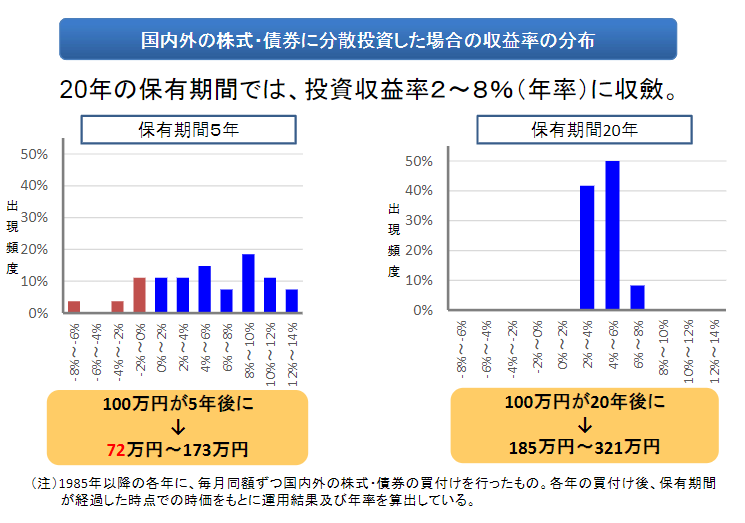

「つみたてNISA」が導入されたのは2018年であるが、その前年、金融庁は「つみたてNISAについて」という制度導入に向けた資料を公表している。その中で、以下のようなグラフを示していた。

このグラフの(注)に書かれているが、これは、国内外の株式・債券に毎月同額ずつ買付を行い、20年間保有した場合の運用結果を示している。

ここの国内外の株式・債券とは何かについて、このグラフでは明示されていない。

筆者は、この場合の4資産(国内株式、国内債券、外国株式、外国債券)は、それぞれ代表的な指数で代替しているものと考えている。

それは、国内株式が東証株価指数(TOPIX)、国内債券が、NOMURA-BPI総合、外国株式がMSCI コクサイ インデックス、外国債券がFTSE世界国債インデックスである。

これらは、「つみたてNISA」の対象指数であるし、後述する「4資産均等型」のファンドで採用されている代表的な指数なのである。

「つみたてNISA」の対象ファンドの中で、この金融庁の試算のように、組入資産の構成比率を均等にしている資産均等型のファンドは、筆者が調べたところでは次の通りとなっていた。

国内型(2資産均等型)

| ファンド名 | 運用会社 |

| 日本株式・Jリートバランスファンド | 岡三AM |

| NZAM・ベータ 日本2資産(株式+REIT) | 農中全共連AM |

海外型(2資産均等型)

| ファンド名 | 運用会社 |

| ドイチェ・ETFバランス・ファンド(プラチナコア) | ドイチェAM |

| NZAM・ベータ 米国2資産(株式+REIT) | 農中全共連AM |

| 楽天・インデックス・バランス・ファンド(均等型)(楽天・バンガード・ファンド(バランス均等型)) | 楽天投信 |

海外型(3資産均等型)

| ファンド名 | 運用会社 |

| ニッセイ・インデックスパッケージ(内外・株式)(ファンドパック3) | ニッセイAM |

| eMAXIS Slim 全世界株式(3地域均等型) | 三菱UFJ国際 |

海外型(4資産均等型)

| ファンド名 | 運用会社 |

| eMAXISバランス(4資産均等型) | 三菱UFJ国際 |

| つみたて4資産均等バランス | 三菱UFJ国際 |

| JP4資産均等バランス | JP投信 |

| <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型) | ニッセイAM |

海外型(5資産均等型)

| ファンド名 | 運用会社 |

| ニッセイ・インデックスパッケージ(内外・株式/リート)(ファンドパック5) | ニッセイAM |

海外型(6資産均等型)

| ファンド名 | 運用会社 |

| <購入・換金手数料なし>ニッセイ・インデックスバランスファンド(6資産均等型) | ニッセイAM |

| 世界6資産分散ファンド(コアシックス) | 野村AM |

| 野村6資産均等バランス | 野村AM |

海外型(8資産均等型)

| ファンド名 | 運用会社 |

| eMAXISバランス(8資産均等型) | 三菱UFJ国際 |

| eMAXIS Slimバランス(8資産均等型) | 三菱UFJ国際 |

| つみたて8資産均等バランス | 三菱UFJ国際 |

| iFree8資産バランス | 大和AM |

| SMT 8資産インデックスバランス・オープン | 三井住友TAM |

| たわらノーロード バランス(8資産均等型) | AM One |

合計すると、21ファンドある。

そして、ファンドの中で組み合わせている単一指数は、様々だ。

国内株価指数や米国株価指数、または先進国の株価指数や世界の債券指数など、その組み合わせ方もいろいろだ。株価指数同士の組み合わせもあれば、株価指数と債券指数とREIT指数を組み合わせたものもある。どういう組み合わせになっているかは、各ファンドの投資信託説明書(交付目論見書)を見ていただきたい。

■ グルーバルな分散投資は4資産以上の均等型で

これらの資産均等型の中で、金融庁の勧めている「グローバルな分散投資」を実践するとしたら、どのファンドがいいか。

筆者は、株価指数と債券指数の組み合わせを意味する「バランス」と名のついたファンドで、4資産以上に投資する均等型が良いのではないか、と考える。

先の金融庁の資料にあるグラフで示した過去の実績は、4資産均等型による結果だった。

そうしたことからも、4資産以上の均等型が「グローバルな分散投資」と考えてもいいのではないだろうか。さらに資産分散、地域分散を拡げて、REIT(不動産投資信託)指数や、新興国の株価指数や債券指数を組み合わせているファンドもある。そういうファンドも検討に値するだろう。

ただし分散すればするほど、リスクが低減するかというと、必ずしもそうではない。

比較的リスクの高い新興国の指数が含まれることや、為替リスクのある外国資産の割合が増えることなどから、ファンド全体のリスクは高くなることもあるのだ。

また海外型の2資産均等型には、世界の株価指数と世界の債券指数に50%ずつ投資するものが含まれている。組入れている資産の数は2資産と少ないが、たとえ2つであっても、このケースはグローバルな分散投資を実践できるファンドになっているといってもいいだろう。

また、連動しようとしている指数が、ファンドによって異なる場合もある。資産均等型で採用されている国内株価指数は、概ね東証株価指数(TOPIX)であるが、海外の株価指数や債券指数の場合は、いくつか異なる指数が採用されていることがあるので、その都度確認しておく必要はあるだろう。

なお、当然のことながら、各資産均等型のファンドの信託報酬率には差がある。ファンドを選ぶ際には、この信託報酬率もしっかり確認していただきたい。

今回は、「複数指数型(バランス型)」について、中でも「資産均等型」についてご紹介した。

「つみたてNISA」を始めようと思ってもなかなかファンド選びが進まないという方もおられるだろう。そういう方のために、前回や今回のコラムが少しでもヒントになればと願っている。

次回は、「つみたてNISA」と「iDeCo」の違いについて述べてみたいと思う。

【関連記事】

❑100円で資産運用⁉本音の投資信託㉜「つみたてNISA」のタテヨコナナメ(15)

❑100円で資産運用⁉本音の投資信託㉛ 「つみたてNISA」のタテヨコナナメ(14)

❑100円で資産運用⁉本音の投資信託㉚ 「つみたてNISA」のタテヨコナナメ(13)

❑100円で資産運用⁉本音の投資信託㉙ 「つみたてNISA」のタテヨコナナメ(12)

❑100円で資産運用⁉本音の投資信託㉘ 「つみたてNISA」のタテヨコナナメ(11)

❑100円で資産運用⁉本音の投資信託㉗ 「つみたてNISA」のタテヨコナナメ(10)

❑100円で資産運用⁉本音の投資信託㉖「つみたてNISA」のタテヨコナナメ(9)

❑100円で資産運用⁉本音の投資信託㉕ 「つみたてNISA」のタテヨコナナメ(8)

❑100円で資産運用⁉本音の投資信託㉔ 「つみたてNISA」のタテヨコナナメ(7)

❑100円で資産運用⁉本音の投資信託㉓ 「つみたてNISA」のタテヨコナナメ(6)

❑100円で資産運用⁉本音の投資信託㉒ 「つみたてNISA」のタテヨコナナメ(5)

❑100円で資産運用⁉本音の投資信託㉑ 「つみたてNISA」のタテヨコナナメ(4)

❑100円で資産運用⁉本音の投資信託⑳ 「つみたてNISA」のタテヨコナナメ(3)

配信元:NTTデータエービック

関連銘柄

| 順位 | ファンド名 | 運用会社 | レーティング(1年) |

|---|---|---|---|

| 1 | 世界6資産分散ファンド(コアシックス) | 野 村 |

★

★

★

★

★

|

| 2 | eMAXIS Slim全世界株式(3地域均等型) | 三菱UFJAM |

★

★

★

★

★

|

| 3 | iFree 8資産バランス | 大 和 |

★

★

★

★

★

|

| 4 | たわらノーロードバランス(8資産均等型) | AM-One |

★

★

★

★

★

|

| 5 | つみたて4資産均等バランス | 三菱UFJAM |

★

★

★

★

|

| 6 | NZAM・ベータ日本2資産(株式+REIT) | 農中全共連 |

★

★

★

★

|

| 7 | ニッセイ・インデックスバランスファンド(4資産均等型)<購入・換金手数料なし> | ニッセイ |

★

★

★

★

|

| 8 | 野村6資産均等バランス | 野 村 |

★

★

★

|

| 9 | 日本株式・Jリートバランスファンド | SBI岡三 |

★

★

★

|

| 10 | ニッセイ・インデックスバランスファンド(6資産均等型)<購入・換金手数料なし> | ニッセイ |

★

★

★

|

| 11 | ドイチェ・ETFバランス・ファンド(プラチナコア) | ドイチェ |

★

★

★

|

| 12 | JP4資産均等バランス | JP投信 |

★

★

★

|

| 13 | eMAXISバランス(8資産均等型) | 三菱UFJAM |

★

★

|

| 14 | eMAXIS Slimバランス(8資産均等型) | 三菱UFJAM |

★

★

|

| 15 | つみたて8資産均等バランス | 三菱UFJAM |

★

★

|

| 16 | NZAM・ベータ米国2資産(株式+REIT) | 農中全共連 |

★

★

|

| 17 | 楽天・インデックス・バランス・ファンド(均等型)(楽天インデックスバランス(均等型)) | 楽 天 |

★

★

|

| 18 | eMAXISバランス(4資産均等型) | 三菱UFJAM |

★

|

| 19 | ニッセイ・インデックスパッケージ(内外・株式)(ファンドパック3) | ニッセイ |

-

|

| 20 | ニッセイ・インデックスパッケージ(内外・株式/リート)(ファンドパック5) | ニッセイ |

-

|

| 21 | SMT8資産インデックスバランス・オープン | 三井住友トラスト |

-

|

このコラムの著者

大地 恒一郎 (オオチ コウイチロウ)

株式会社アセットデザインラボ 代表

1979年 電源開発株式会社(Jパワー)入社

1986年 外資系ITメーカーを経て

1987年 日興証券投資信託委託株式会社 入社 (現 日興アセットマネジメント株式会社)

31年超の在職中 2002年~2005年執行役員、その他、商品企画部長、マーケティング部長、人事総務部長、監査部長などを歴任)

主に、投資信託の運用、トレーディング、新規投資信託の企画・開発、既存投資信託の管理、マーケ ティング・営業、人事、内部監査等に携わる

2019年 FP事務所 株式会社アセットデザインラボ設立

現在 投資初心者向けの投資信託、資産運用、つみたてNISA・iDeCoなどのセミナー、地方自治体向けライフプランセミナーなど各種研修・セミナー、企業型確定拠出年金新人研修などで講師を務める。

「東証マネ部!」への取材協力の他、コラム執筆などを行っている。

新着記事

最近見た銘柄

投資信託ランキング

3月の投資信託おすすめ銘柄5選

人気記事ランキング

関連サイト

投資・お金について学ぶ入門サイト